Javne financije

Zašto se izbjegava rasprava o restrukturiranju javnog duga? Ima li to veze s jačanjem političkog ekstremizma?

Boris Cota / 8. kolovoza 2018. / Perspektive / čita se 14 minuta

Boris Cota / 8. kolovoza 2018. / Perspektive / čita se 14 minuta

Boris Cota / 8. kolovoza 2018. / Perspektive / čita se 14 minuta

Boris Cota / 8. kolovoza 2018. / Perspektive / čita se 14 minuta

Krajem ove 2018. godine javni dug Hrvatske iznosio bi 73.7 % bruto domaćeg proizvoda, javni dug Grčke bio bi više nego dvostruko veći, 177.8 posto, piše: profesor Cota. Od 2012. godine kamata na javni dug Hrvatske je dvostruko veća nego kamata na javni dug Grčke, jer je Grčka provela restrukturiranje javnog duga. Jedini koji je suvislo iznio prijedlog o restrukturiranju javnog duga bio je bivši guverner HNB-a Rohatinski na okruglom stolu koji su organizirali Nezavisni sindikat znanosti i časopis Banka u travnju 2014. godine

Danas se o problemu javnog duga puno manje govori nego u nedavnom razdoblju recesije. Bili smo svjedoci značajnog rasta javnog duga u Hrvatskoj, ali i u nekim drugim europskim zemljama. Javnost je bila medijski snažno izložena mišljenjima o negativnim posljedicama velikog javnog duga, koja su prvenstveno bila usmjerene prema hitnom zaustavljanju njegovog rasta i smanjenja, čak i u recesiji.

Takav prevladavajući stav bio je potpuno suprotan Keynesovom stavu, a svoje je uporište u najvećoj mjeri imao u doktrini ekspanzivne štedljivosti. Prema toj doktrini, povećana štednja države i u recesiji u kratkom roku može dovesti do rasta proizvodnje i zaposlenosti. Recentna iskustva mnogih zemlja i članica eurozone demantirala su takav scenarij ekonomskog oporavka i pokazala kako ekonomski modeli, kada se „spuste“ sa knjiške police, a ne uzmu u dovoljnoj mjeri pretpostavke na kojima počiva realnost, mogu postati štetni. Takvi modeli se često nazivaju „kameleoni“.

Kako bi se omogućilo bolje razumijevanje problematike i dinamike javnog duga pokazalo se neophodnim sagledati ulogu financijskih tržišta i središnje banke.

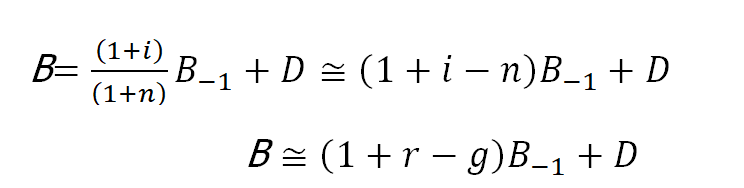

Javnost slabo razumije problematiku javnog duga. Zato su se ekonomisti dugo bavili pitanjem kako to javnosti na razumljiv način objasniti. Izgleda da se kao najbolje rješenje pokazalo korištenje jednostavne matematičke formule, koja se inače uzima u obzir prilikom analize dinamike javnog duga.

Neka su D i B primarni deficit (ukupni deficit umanjen za kamate na javni dug) i javni dug (kao postotci nominalnog bruto domaćeg proizvoda) na kraju godine, n nominalna stopa rasta (realni rast plus inflacija), ɡ realna stopa rasta, π stopa inflacije, i nominalna kamatna stopa i r realna kamatna stopa.

n = ɡ + π

i = r + π

Uz indeksiranje s -1 vrijednosti prethodnog razdoblja, dinamika javnog duga može se izraziti kao:

ili

![]()

Dakle, promjena javnog duga (promjena stope zaduženosti) rastavlja se na tri komponente: plaćanje kamata na prošli javni dug, primarni deficit i relativnu umanjenost stope zaduženosti kroz nominalni rast.

U svrhu dodatne razumljivosti, uvedene su dvije pretpostavke.

Prva pretpostavka: zanemarit ćemo novčane prihode ili isplate poput prodaje ili kupovine imovine od strane države, koje mogu utjecati na javni dug (uz dani deficit).

Druga pretpostavka: javni dug se mjeri u nominalnoj vrijednosti, a ne po trenutnoj tržišnoj vrijednosti (zanemarujemo promjene vrijednosti). Takva pretpostavka je opravdana jer je dio javnog duga denominiran u stranoj valuti, te promjena deviznog tečaja utječe na dinamiku duga.

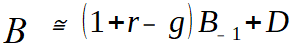

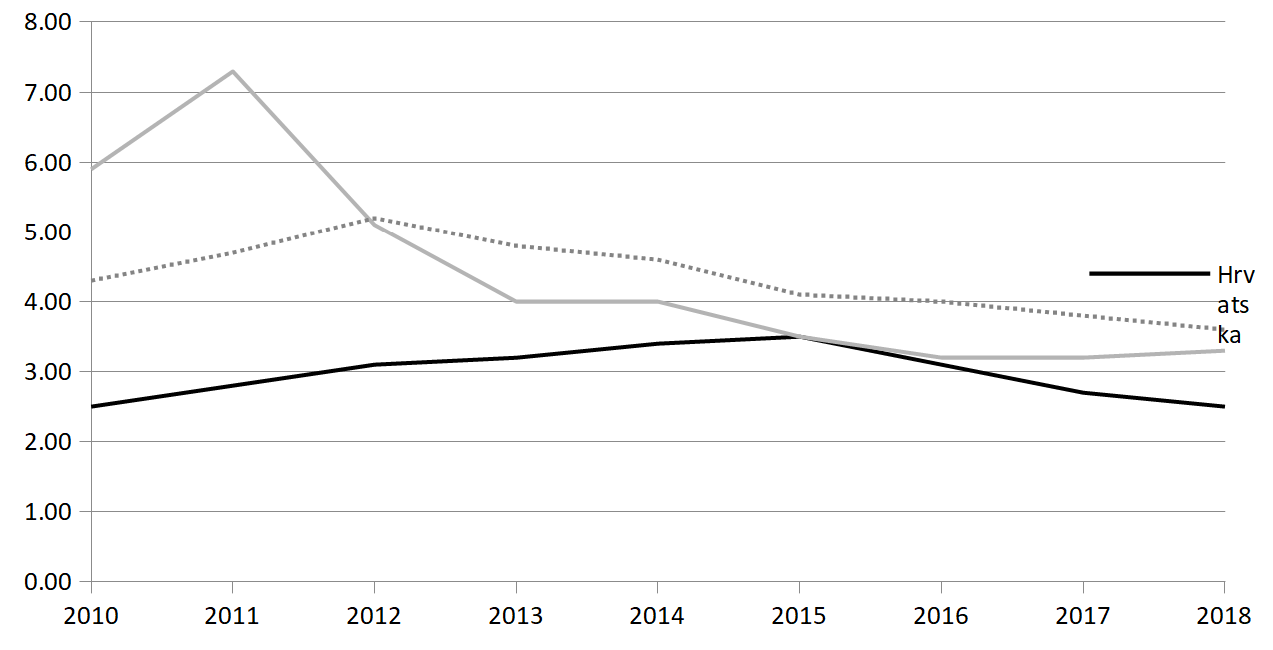

Kako stabilizirati javni dug (javni dug u odnosu na BDP)? Na temelju formule za dinamiku javnog duga

pristup održivosti javnog duga zahtijeva da omjer javnog duga prema BDP-u mora biti konstantan:

![]()

Za dobivanje takve stabilnosti, primarni deficit mora biti

a ukupni (ili financijski) deficit

Za javni dug koji iznosi 60 % BDP-a i nominalnu stopu rasta od 5% (realni rast od 3 % plus inflacija od 2 %), financijski deficit s obzirom na konstantni omjer duga je 3% BDP-a.

Na temelju takvih pretpostavki je proizašao kriterij fiskalne discipline iz Ugovora iz Maastrichta. Na primjer, za realnu kamatnu stopu od 2 %, primarni deficit kompatibilan sa stabilnošću duga od 60 % BDP-a iznosi 0,6 % BDP-a.

Primarna bilanca mora biti u suficitu kada realna kamatna stopa na javni dug prelazi realnu stopu rasta. Takva situacija prevladavala je u Europi tijekom 80-ih, 90-ih i danas u pojedinim državama. Države poput Italije i Belgije morale su ostvariti znatan primarni suficit kako bi smanjile javni dug. Zaustavljanje udjela rasta javnog duga u bruto domaćem proizvodu je prema navedenoj formuli moguće putem dovoljnog rasta bruto domaćeg proizvoda čija je stopa rasta veća od kamate na javni dug ili putem stvaranja dovoljnog primarnog suficita, te njihovom kombinacijom.

Međutim, dugoročno stvaranje primarnog suficita u situaciji slabog rasta je ekonomski problematično, a politički teško. Naime, negativna razlika između stope rasta i kamate na javni dug djeluje kao učinak grude snijega (snowball effect) jer pojačava rast javnog duga.

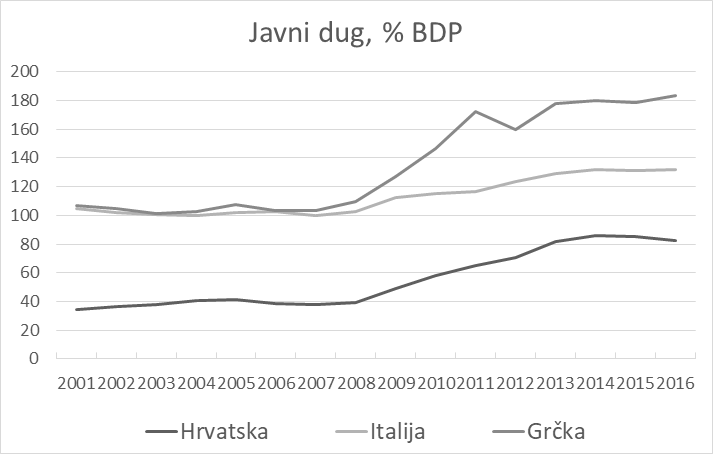

Usporedba udjela javnog duga u bruto domaćem proizvodu, njegova dinamika i stabilizacija na primjeru Grčke, Italije Hrvatske pokazuje koliku ulogu ima ekonomski rast i restrukturiranje duga te problem „sidrenja” od 60 % javnog duga i 3 % deficita u odnosu na BDP.

Krajem ove 2018. godine, prema procjeni Europske komisije javni dug Hrvatske iznosio bi 73.7 % bruto domaćeg proizvoda, javni dug Grčke bio bi više nego dvostruko veći, 177.8 % bruto domaćeg proizvoda, a javni dug Italije iznosio bi 130.7 % bruto domaćeg proizvoda.

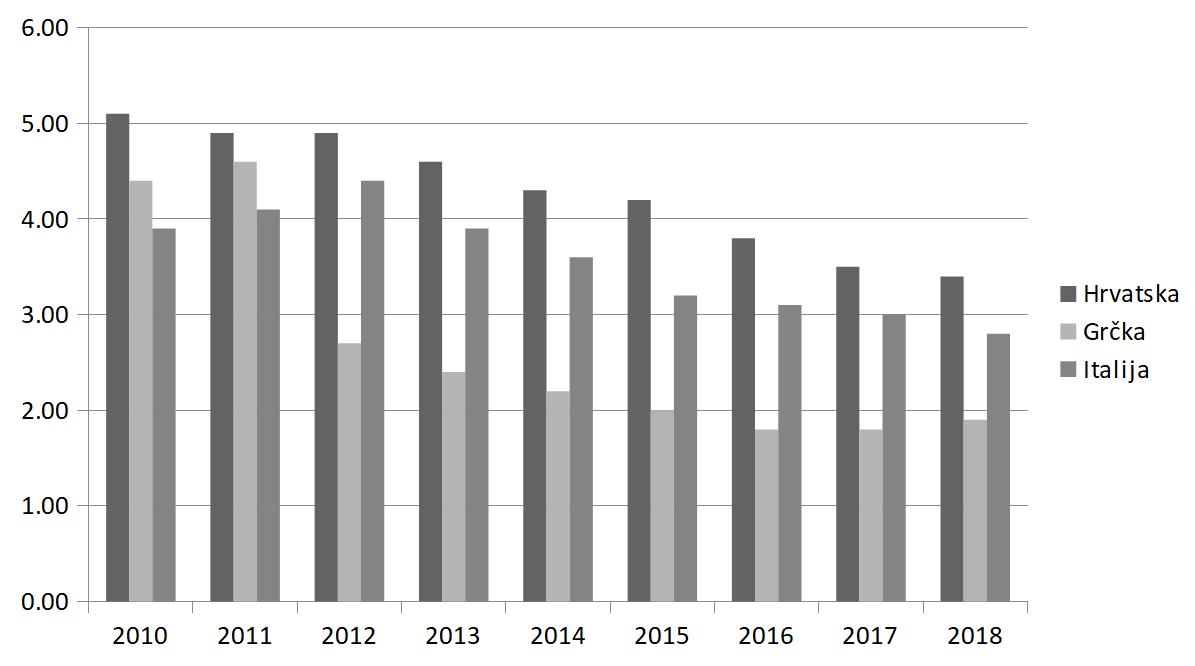

Od 2012. godine kamata na javni dug Hrvatske je dvostruko veća nego kamata na javni dug Grčke, jer je Grčka provela eksplicitno restrukturiranje javnog duga u 2012. godini putem pritiska na privatne vlasnike njenog javnog duga (deep haircut).

Takvo eksplicitno restrukturiranje javnog duga imalo je za posljedicu njegovo smanjenje u veličini od oko 30 % bruto domaćeg proizvoda. Pored takvog eksplicitnog restrukturiranja javnog duga, Grčka je provela i nekoliko serija implicitnog restrukturiranja koje je uključivalo povećanje roka dospijeća javnog duga i smanjivanje efektivne kamate na javni dug.

Rezultat takvih implicitnih restrukturiranja ogleda se u činjenici kako je danas dospijeće javnog duga Grčke oko 16 godina, što je značajno više u odnosu na dospijeće obveznica drugih zemalja eurozone (ali i Hrvatske), a smanjen je i trošak kamata.

Prema procjeni Europske komisije u 2018. godini kamate na javni dug izražene kao postotak bruto domaćeg proizvoda za Hrvatsku bile bi 2.5%, a za Grčku 3.3 %, a za Italiju 3.6 %.

Od 2011. godine kamate na javni dug Grčke su smanjene za više od pola.

Restrukturiranje hrvatskog javnog duga gotovo da nije ni diskutirano u političkoj i stručnoj javnosti.

Prvi, a moglo bi se slobodno reći i jedini koji je suvislo iznio prijedlog o restrukturiranju hrvatskog javnog duga bio je bivši guverner Hrvatske narodne banke na okruglom stolu kojeg su organizirali Nezavisni sindikat znanosti i visokog obrazovanja i časopis Banka u travnju 2014. godine.

Rohatinski je sugerirao kako bi Hrvatska narodna banka mogla putem operacija na otvorenom tržištu, u svrhu restrukturiranja dijela javnog duga, utjecati na smanjenje kamatnih stopa i produženje rokova otplate. Na taj bi se način smanjile obveze države, te bi njena uloga mogla biti aktivnija po pitanju javnih investicija.

Rohatinski je upozorio na ispunjavanje određenih preduvjeta za takve mjere ekonomske politike, poput stroge kontrole tekućih rashoda proračuna i spremnost banaka i mirovinskih fondova da zadrže oslobođenu likvidnost u zemlji i zamijene manje rizične plasmane državi rizičnijim plasmanima privatnom sektoru.

Prijedlog je, potpuno neopravdano, naišao na negodovanje dijela političara i ekonomista, uglavnom medijski eksponiranih, što je bila samo dodatna potvrda kako bi se takvim mjerama značajno zadiralo u interese različitih skupina.

U ekonomici, kao što je to često slučaj, na postavljeno pitanje o međuzavisnosti pojedinih ekonomskih varijabli daju se uobičajeno barem dva odgovora.

Postavlja se pitanje zašto ekonomika koja koristi znanstvene metode daje međusobno suprotne rezultate, a koji onda služe ekonomistima i političarima u objašnjavanju ekonomskih fenomena.

Problem nije u znanstvenim metodama i matematici, nego u pretpostavkama koje ekonomisti koriste.

Najbolji primjer za to je model ekspanzivne štedljivosti. Prema tom modelu politika rezanja javne potrošnje počiva na očekivanjima, odnosno na teoriji kako bi smanjenje javne potrošnje i time stvaranje slike o štedljivosti javnog sektora trebalo povećati povjerenje privatnog sektora, i potaknuti ga na investicije koje će više nego poništiti negativan učinak prvotnog smanjenja potrošnje.

Na sastanku zemalja G20 u 2009. godini zaključeno je kako su zemljama suočenim s financijskom krizom neophodni ekonomski stimulansi i zajmovi. Već iduće godine, 2010. na sastanku zemalja G20 zaključeno je kako se treba okrenuti prema fiskalnoj štedljivosti. Nažalost, to je bio doprinos odgađanju ekonomskog oporavka zemalja, ali i rastu političkog ekstremizma.

Model ekspanzivne štedljivosti pokazao se pogrešnim (i ne samo u Grčkoj). Ekonomika se morala vratiti svojim osnovnim postulatima (kao što pokazuje formula za dinamiku javnog duga).

Interesantno, na sastanku zemalja G20 u 2009. godini zaključeno je kako su zemljama suočenim s financijskom krizom neophodni ekonomski stimulansi i zajmovi. Već iduće godine, 2010. na sastanku zemalja G20 zaključeno je kako se treba okrenuti prema fiskalnoj štedljivosti. Nažalost, to je bio doprinos odgađanju ekonomskog oporavka zemalja, ali i rastu političkog ekstremizma.

Grčka je provela eksplicitno i implicitno restrukturiranje javnog duga i došla po pitanju javnog duga u povoljniji položaju ne samo u odnosu na druge zemljama periferije eurozone već i u odnosu na neke druge zemlje poput Belgije ili Francuske.

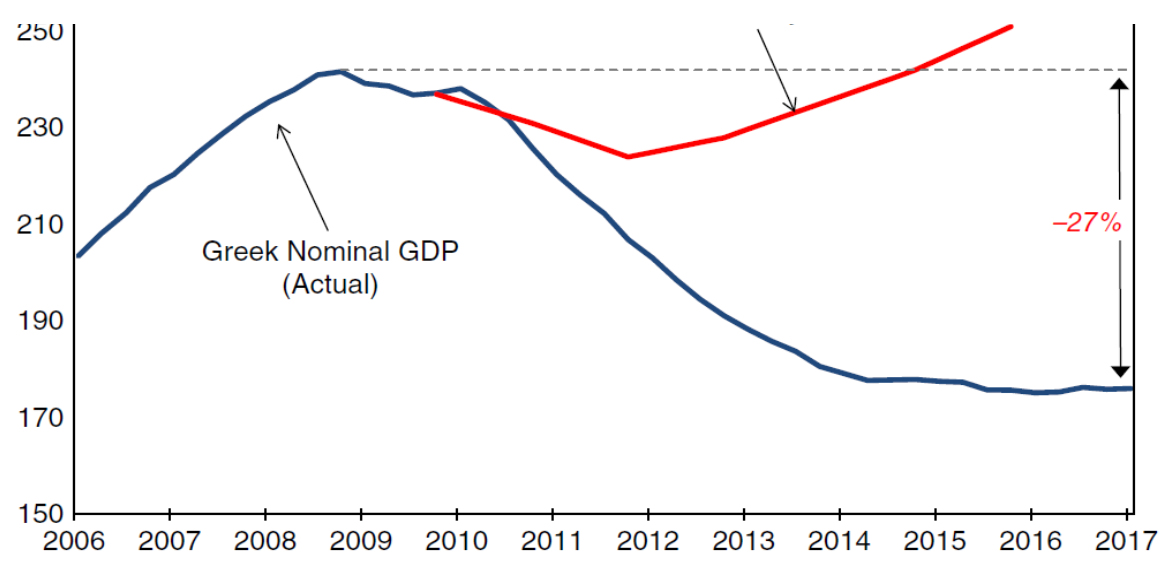

Uz negativne posljedice izazvane snažnom fiskalnom štedljivosti (koje se negativno odražavaju na bruto domaći proizvod), dovoljan rast grčke ekonomije vodio bi po svoj prilici prema održivosti njenog javnog duga kao udjela u bruto domaćem proizvodu, ali i solventnosti grčke vlade.

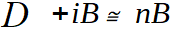

Međutim, kao što je to čest slučaj, ono što iz pogleda ureda političara ili ekonomiste izgleda jednostavno i rješivo, stvarna događanja to često demantiraju kao što pokazuje slijedeća slika.

U tablici 1. su prema procjeni Europske komisije, prikazane efektivne kamatne stope na javni dug i nominalne stope rasta bruto domaćeg proizvoda za tri zemlje juga Europske unije. Zadnji stupac prikazuje razlike između njih. Uz pretpostavku kako zemlje ne ostvaruju ni primarni suficit, ni primarni deficit iz tablice je vidljivo da uz negativnu razliku dinamika javnog duga pokazuje smanjenje stope zaduženosti (smanjenje omjera javnog duga i domaćeg proizvoda).

Interesantno je kako Grčka može stabilizirati taj udio i uz relativno nisku stopu rasta od 1.9 %, za razliku od Hrvatske kojoj bi trebala stopa rasta bruto domaćeg proizvoda 3.4%.

| Kamatna stopa (% javnog duga na kraju 2018. godine) | Nominalna stopa rasta BDP | ||

|---|---|---|---|

| i=r+π | n=g+π | r-g | |

| Hrvatska | 3.4 | 4.6 | -1.2 |

| Grčka | 1.9 | 2.8 | -0.9 |

| Italija | 2.8 | 2.9 | -0.1 |

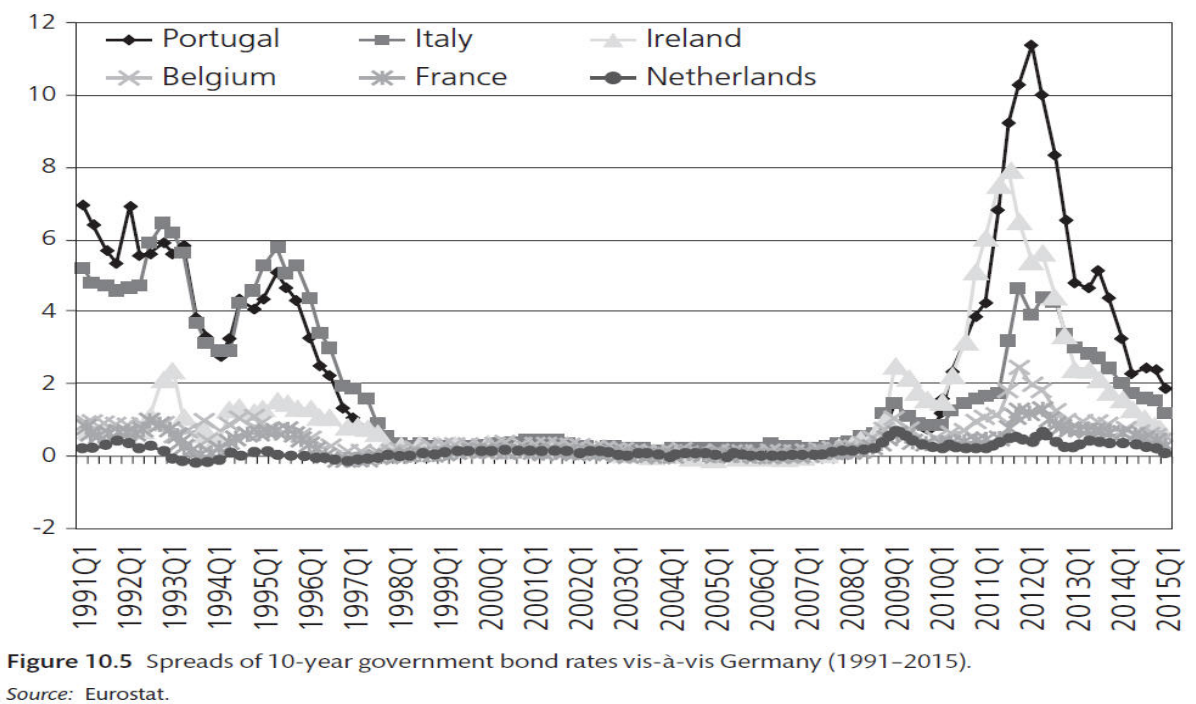

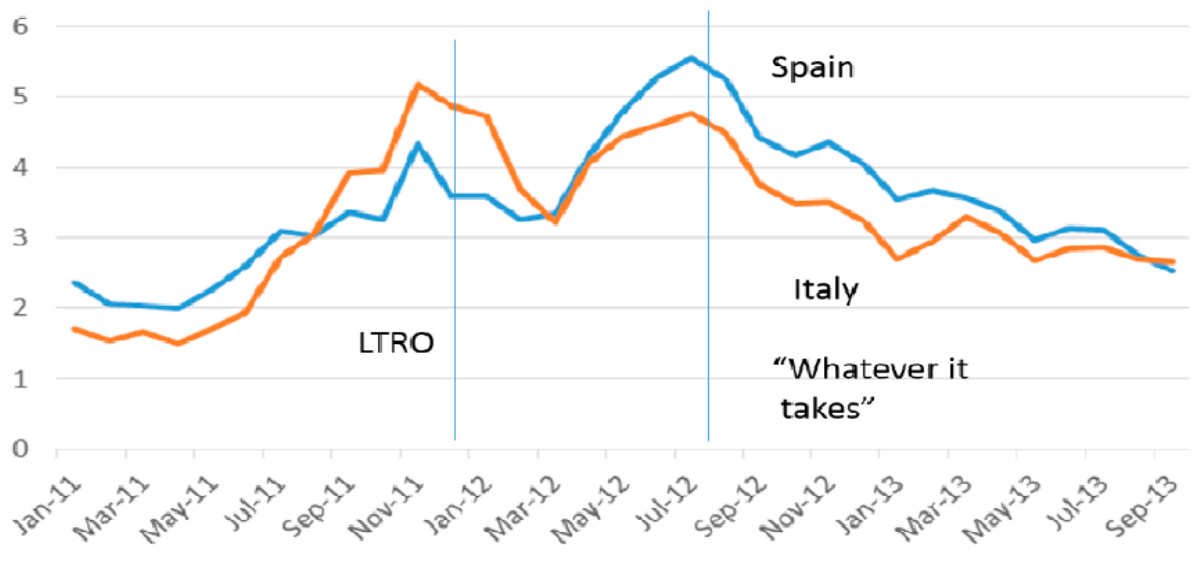

Na slijedećoj slici se vidi kako financijska tržišta ne procjenjuju korektno rizike na tržištima državnih obveznica. Od uvođenja eura 1999. godine do početka globalne financijske krize, koja je počela u ljeto 2007. godine, financijska tržišta su gotovo jednako percipirale niske rizike ulaganja u državne obveznice mnogih europskih zemalja. Za vrijeme krize, njihova percepcija o rizicima se značajno promijenila.

U razdobljima buma (prosperiteta) financijska tržišta primjenjuju slabu disciplinu (potcijenjuju rizike) i tako pojačavaju ekonomski rast, a u razdoblju recesije primjenjuju previše discipline (precjenjuju rizike) i na taj način pojačavaju recesiju.

Nestabilnost tržišta državnih obveznica u eurozoni može se sagledati na slijedeći način. Kada vlade zemalja u eurozoni ne mogu garantirati financijskim investitorima kako će uvijek omogućiti ispate po dospijeću obveznica, investitori (ne vjerujući vladama) prodaju obveznice i tako utječu na rast kamatne stope i krizu likvidnosti.

To može voditi prema problemu solventnosti, jer sa većom kamatnom stopom raste javni dug. U takvom slučaju vladi je sve teže financirati njen javni dug (rollover debt), te smanjuje potrošnju i povećava porez. Takva forsirana budžetska (fiskalna) štedljivost je politički teška za provedbu i može dovesti do toga da vlada proglasi bankrot.

To je jedan od najvećih problema eurozone.

Zato, kada financijska tržišta počinju gubiti povjerenje u vladu, vjerujući kako se kriza nastavlja i kako vlada ne može (ili ne želi) servisirati njezin dug, financijski investitori prodaju vladine obveznice.

Na taj se način vlada članice eurozone potiče za prestankom servisiranja duga.

Zapravo, govorimo o djelovanju samoispunjavajućih očekivanja i samoispunjavajućeg proročanstva – kada investitori očekuju probleme s financiranjem javnog duga, zato jer se boje nastavaka trajanja recesije, samo njihovo djelovanje prolongira recesiju.

Nestabilnost tržišta državnih obveznica u monetarnoj uniji pojačana je mogućim začaranim krugom između banaka i vlade. Kada su banke u problemu, država koja je obvezna spasiti banku, bit će također u problemima likvidnosti i eventualno solventnosti (irski slučaj).

Moguć je i obratan slučaj. Naime, kriza javnog duga vodi domaće banke (koje drže veliki iznos domaćih državnih obveznica) u nelikvidnost i nesolventnost, kao što je to grčki slučaj.

Začarani krug pojačava krizu javnog duga.

Kriza javnog duga u eurozoni postavila je pitanje i uloge Europske središnje banke kao zadnjeg financijskog utočišta. I zaista, predsjednik europske središnje banke Mario Draghi, kako bi spasio eurozonu i održao financijsku (po svoj prilici i političku stabilnost) morao je napraviti ono što su nalagala pravila struke. Europska središnja banka je preuzela ulogu zadnjeg financijskog utočišta. Monetarna je politika prema Draghiju bila: „the only game in town“ kao što pokazuje slijedeća slika koja se odnosi na španjolsku i talijansku premiju rizika u odnosu na njemačku 10-godišnju obveznicu (spread)

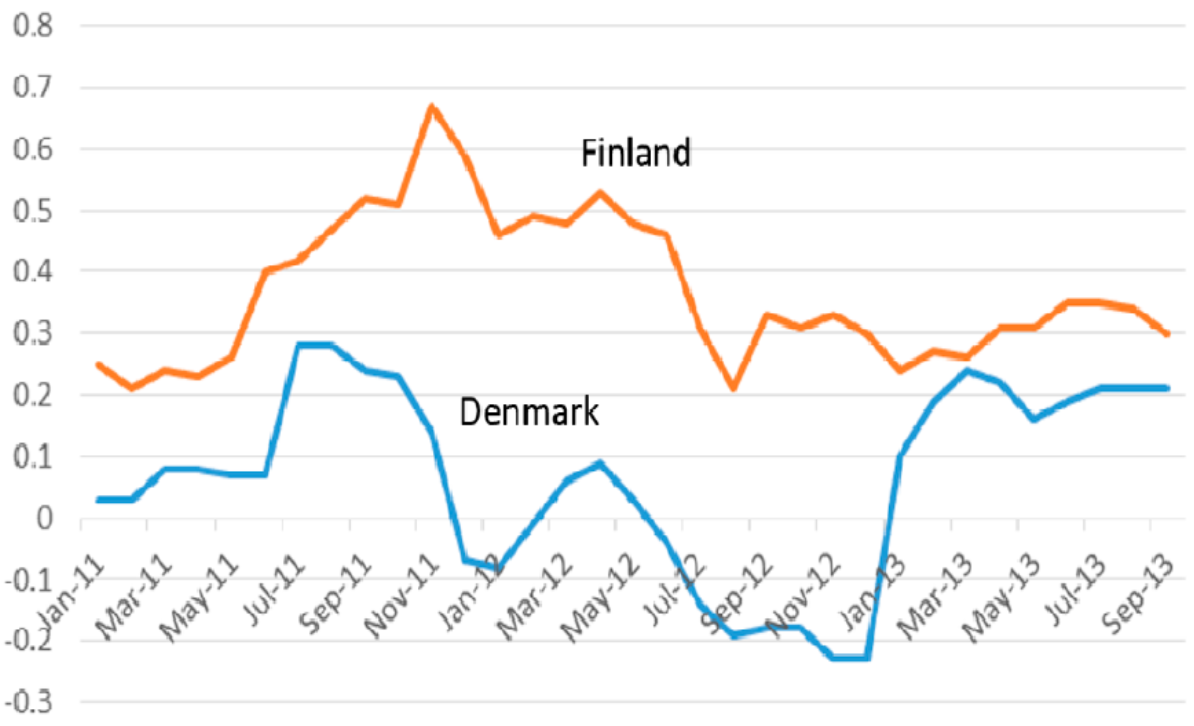

Imajući na umu kako zemlje članice eurozone nemaju zadnje financijsko utočište, jer su se odrekle uloge svoje središnje banke u kreiranju monetarne politike, financijska tržišta su državne obveznice nekih takvih članica procjenjivala rizičnijim u odnosu na obveznice članica EU koje nisu uvele euro. To se vidi i na slijedećoj slici koja prikazuje kretanje finske i danske premije rizika u odnosu na njemačku 10-godišnju obveznicu (spread)

Zato se postavlja pitanje, postoji li mogućnost kako će Europa ići u smjeru stvaranja budžetske unije, koja bi mogla prevenirati krizu javnog duga članica eurozone. Naime, centralizirani budžet unije onemogućio bi dokazano neuspješnu politiku ekspanzivne štedljivosti, jer u kriznim vremenima u zemljama članicama ne bi trebalo drastično provoditi politiku štednje koja gura zemlju u još veću recesiju. Prigovor kako bi centralizacija budžeta vodila povećanju moralnog hazarda i usporila napore zemalja da provedu neophodne reforme koje bi ih bolje štitile od mogućih kriza, je u određenoj mjeri opravdana. Međutim, kada se sučimo sa recesijom i rastom nezaposlenosti pitanja moralnog hazarda postaju minorna.

Za razliku od budžeta unije koji je samo nešto veći oko 1 % bruto domaćeg proizvoda Europske unije, nacionalni budžeti su od 40 % do 50 % bruto domaćeg proizvoda. Slaba je perspektiva moguće centralizacije nacionalnih budžeta jer bi takva centralizacija zahtijevala značajan stupanj političke unifikacije. Međutim, monetarna unija bez budžetske unije je “nepotpuna monetarna unija”.

U dobrim vremenima, problem dinamike i javnog duga se značajno zapostavlja. Jedan od temeljnih razloga je što financijska tržišta u takvim razdobljima potcjenjuju rizike održivosti i servisiranja javnog duga, koji se odražavaju u padu prinosa na državne obveznice. Takvim ponašanjem financijska tržišta pojačavaju ekonomski rast. U razdobljima recesije financijska tržišta precjenjuju takve rizike, koji se odražavaju u rastu prinosa na državne obveznice i na taj način pojačavaju recesiju.

Kriza javnog duga u eurozoni pokazala je značajne slabosti u njenom institucionalnom funkcioniranju. Temeljni razlog te institucionalne slabosti je nepostojanje budžetske unije.

Danas postoje različiti prijedlozi za poboljšanjem funkcioniranja monetarne unije, koji ne uzimaju u obzir i formiranje budžetske unije jer nema političke volje za njenim formiranjem.

Nedavna iskustva zemalja s krizom javnih dugova u eurozoni, ipak ukazuju kako bi samo potpuna monetarna unija mogla biti najbolja prevencija za buduće financijske i ekonomske krize. To treba imati na umu kada se uzima u obzir ulazak Hrvatske u eurozonu.

S obzirom na potencijalnu (procijenjenu srednjoročnu) stopu rasta od oko jedan posto hrvatske ekonomije, za očekivati je kako će javnost i dalje postavljati opravdano pitanje potrebe restrukuriranja javnog duga Hrvatske.