svjetska ekonomija

Najava nove recesije je preuranjena. Nisu se stekli uvjeti, no rizik je veći u Europi nego u Americi. Zašto?

Darko Oračić / 29. listopada 2018. / Članci / čita se 8 minuta

Darko Oračić / 29. listopada 2018. / Članci / čita se 8 minuta

Darko Oračić / 29. listopada 2018. / Članci / čita se 8 minuta

Darko Oračić / 29. listopada 2018. / Članci / čita se 8 minuta

U javnosti se često tvrdi da više nije pitanje hoće li izbiti nova svjetska ekonomska kriza, već kada će do toga doći. Pojavila se prognoza da će recesija nastupiti 2020. godine. Premda ta prognoza još nema pouzdan temelj, postoji rizik, znatno veći u Europi nego u Americi, da će se uvjeti za nastanak krize uskoro steći. Italija je žarište

Neki ekonomski analitičari najavljuju dolazak nove svjetske gospodarske krize u 2020. godini. Stručnjaci navode niz čimbenika koji bi mogli izazvati novu krizu u Americi i Europi odnosno pridonijeti njezinoj dubini. U nastavku se razmatraju takvi čimbenici u svjetlu iskustava prethodne krize, tzv. Velike recesije.

Amerika

Glavnu ulogu u izazivanju financijske i gospodarske krize u 2008. i 2009. godini odigrala je američka središnja banka. Najprije je njezina pretjerano ekspanzivna politika dovela do “napuhivanja” financijskog sektora i cijena nekretnina, a potom je njezina pretjerano restriktivna politika uzrokovala njihovo “puknuće”. Vodstvo centralne banke tada je počinilo, dakle, ozbiljne pogreške u monetarnoj politici.

Američka središnja banka obično reagira na (potencijalne) inflatorne pritiske te stoga u današnjim uvjetima veoma niske stope nezaposlenosti, koja prijeti bržim rastom plaća i cijena, vodi restriktivnu monetarnu politiku podižući kratkoročne kamatne stope i prodajući vrijednosne papire. Pitanje jest: hoće li u tome (opet) pretjerati?

Je li monetarna politika u Americi postala pretjerano restriktivna relativno je lako ustanoviti. Treba, naime, promatrati jesu li kamatne stope na kratkoročne kredite postale jednake ili čak veće od kamatnih stopa na dugoročne kredite. To bi bilo nenormalno stanje “ravne” ili “izvrnute” krivulje prinosa koje destimulira kreditiranje umanjujući profitabilnost financijskog posredovanja. Mnogi ekonomisti, neki čak i unutar sustava središnje banke kao što su Michael Bauer i Thomas Mertens, slažu se da izvrnuta krivulja prinosa najavljuje recesiju.

Do izvrtanja krivulje prinosa, međutim, još nije došlo, pa stoga za sada nema pouzdane prognoze recesije u SAD-u. Analitičar Menzie Chinn zato je počeo nestrpljivo prognozirati kada će (i koja) krivulja prinosa postati izvrnuta, dok komentator David Beckworth tumači izjave čelnika centralne banke kao naznake da prikupljaju hrabrost za izvrtanje krivulje prinosa. Središnja banka zaista je najavila daljnje podizanje kratkoročnih kamatnih stopa, ali to ne jamči da će do izvrtanja krivulje prinosa naposljetku doći. Dugoročne prognoze Kongresnog ureda za proračun, na primjer, uopće ne uključuju takvu pojavu.

Osim toga, vodstvo centralne banke pod pritiskom je predsjednika Donalda Trumpa koji od njega traži da prestane s podizanjem kamatnih stopa. Štoviše, Trump je u jednom trenutku optužio središnju banku za nedavni pad cijena dionica, ali je potom povukao tu optužbu. Takvo viđenje ipak ima osnove s obzirom na povijesno iskustvo koje pokazuje da je središnja banka izazvala burzovni slom koji je obilježio početak Velike depresije. Daljnje podizanje kamatnih stopa donijelo bi, dakle, rizik od panične prodaje dionica i stoga od još većeg pada njihovih cijena, s negativnim učinkom na bogatstvo, osobnu potrošnju i investicije. Trumpov pritisak, međutim, mogao bi djelovati kontraproduktivno ako potakne vodstvo centralne banke da svoju neovisnost dokaže donošenjem suprotnih odluka.

Ovdje je potrebno napomenuti da su Trumpova administracija i republikanska većina u Kongresu do sada vodile veoma ekspanzivnu fiskalnu politiku, znatno povećavajući proračunski deficit federalne države, što je umanjilo vjerojatnost usporavanja gospodarskog rasta. S druge strane, gotovo je sigurno da će se fiskalni poticaj iscrpiti do 2020. godine.

Ekonomska kriza u SAD-u, dakle, još nije na vidiku, ali restriktivna monetarna politika, ako središnja banka s njome pretjera, mogla bi, zajedno s prestankom ekspanzivne fiskalne politike, naposljetku stvoriti uvjete za njezinu pojavu.

Europa

Prethodna financijska kriza “prelila” se iz Amerike u Europu putem bankarskog sektora, a njezinu je širenju u početku pridonijela restriktivna monetarna politika Europske središnje banke. Europu je nakon toga zahvatila još jedna financijska kriza, ovoga puta s izvorom u Grčkoj, a Europska centralna banka ponovno je u početku pridonijela njezinu širenju svojom restriktivnom monetarnom politikom. Mnogi su ugledni ekonomisti u osvrtima na krizno razdoblje takvu politiku podvrgnuli oštroj kritici.

Europska središnja banka danas vodi politiku postupnog zatvaranja programa “kvantitativnoga popuštanja”, tj. smanjuje neto otkup vrijednosnih papira, čemu je u znatnoj mjeri pridonio pritisak njemačkih dužnosnika i stručnjaka. Osim toga, poslovne banke vraćaju joj dugoročne zajmove plasirane tijekom razdoblja ekspanzivne politike. Stoga se rast novčane mase usporava. Pokazatelj koji omogućuje identifikaciju pretjerano restriktivne monetarne politike u eurozoni jest relativno nizak rast novčane mase. Taj su pokazatelj u prošlosti koristili u svojim prognozama čak i neki analitičari unutar Europske središnje banke, predvidjevši tako pojavu prethodne dvije gospodarske krize.

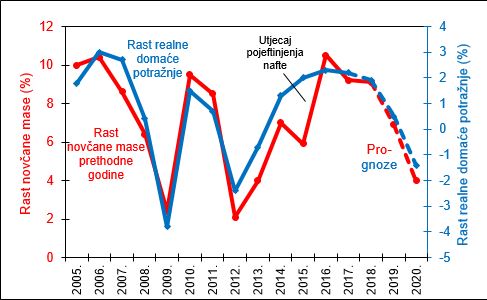

Usporavanje rasta novčane mase zasigurno će se nastaviti, pa je moguće prognozirati prosječnu stopu rasta novčane mase u 2018. godini, a time i rast realne domaće potražnje u eurozoni u 2019. godini. Naime, između rasta novčane mase i rasta realne domaće potražnje postoji relativno čvrsta statistička veza, kao što pokazuje slika, pri čemu rast realne domaće potražnje slijedi rast novčane mase sa zaostatkom od otprilike jedne godine. U skladu s tim, može se prognozirati da će stopa rasta realne domaće potražnje u 2019. godini biti veoma niska.

Rast novčane mase i realne domaće potražnje u eurozoni

Nizak rast realne domaće potražnje, međutim, ne znači nužno da će eurozonu zahvatiti ekonomska stagnacija jer gospodarski rast ovisi i o eksternoj potražnji. Budući da je, kao što je prethodno spomenuto, fiskalna politika u SAD-u postala veoma ekspanzivna, američka potražnja za europskim proizvodima mogla bi značajno pridonijeti gospodarskom rastu u eurozoni. S druge strane, američka protekcionistička carinska politika mogla bi djelovati negativno na izvoz europskih proizvoda ako se ne postigne trgovinski sporazum, pa u tom slučaju neto učinak vjerojatno neće biti velik.

Budući da Europska središnja banka namjerava okončati provedbu programa otkupa vrijednosnih papira krajem 2018. godine, usporavanje rasta novčane mase vjerojatno će se nastaviti tijekom 2019. godine, barem na njezinu početku. Premda Europska centralna banka ne planira podizati ključne kamatne stope sve do ljeta 2019. godine, rast novčane mase zacijelo će postati veoma spor, što će izazvati pad realne domaće potražnje u 2020. godini. Postoji mogućnost, dakle, da eurozonu tada zahvati recesija.

Restriktivna monetarna politika Europske središnje banke, međutim, nije jedini faktor koji bi mogao negativno utjecati na gospodarska kretanja tijekom sljedeće dvije godine. Čimbenik koji bi mogao izazvati oštar pad novčane mase u eurozoni te znatno povećati potražnju za novcem odnosno usporiti njegovo kolanje jest izbijanje financijske panike u Italiji. Kao što ističe ekonomist Ashoka Mody u svojoj impresivnoj knjizi Eurotragedija – Drama u devet činova (EuroTragedy: A Drama in Nine Acts, Oxford University Press, 2018.), Italija bi mogla biti “epicentar” nove europske financijske krize. U okolnostima prezaduženosti talijanske države te velikog udjela loših kredita talijanskih banaka i državnih obveznica u njihovoj imovini, gospodarsko usporavanje moglo bi pogoršati financijske probleme te izazvati nepovjerenje investitora i štediša (deponenata) odnosno bijeg kapitala i “prelijevanje” panike na druge europske zemlje.

Vrijeme izbijanja financijske panike u Italiji odredilo bi trenutak pojave recesije u eurozoni, pa bi do nje moglo doći i prije 2020. godine. O tome da već raste nepovjerenje investitora na talijanskom financijskom tržištu svjedoči dosadašnje kretanje kamatne stope (prinosa) na dugoročne (10-godišnje) državne obveznice. Prema podatcima Eurostata, njezina je vrijednost skočila s oko 2 posto sredinom svibnja na 3,76 posto sredinom listopada. (Za usporedbu, u Njemačkoj se tijekom istog razdoblja kamatna stopa neznatno snizila.) To je u velikoj mjeri odraz sukoba između talijanske Vlade i Europske komisije u pogledu opsega planiranoga proračunskog deficita. Nadolazeće loše vijesti iz gospodarstva utjecat će na ponašanje investitora u istome smjeru. Spor ekonomski rast u eurozoni kao cjelini vjerojatno će značiti negativan rast u Italiji. MMF-ova prognoza o rastu talijanskoga realnog BDP-a od 1 posto u 2019. godini suviše je optimistična. Talijanska industrijska proizvodnja već je tijekom ljeta počela opadati. Usput rečeno, javnost drugih zemalja obaviještena je o velikoj opasnosti koja dolazi iz Italije.

Države članice eurozone i Europska središnja banka raspolažu fiskalnim i monetarnim instrumentima stabilizacije (ESM i OMT) kojima bi mogle spriječiti izbijanje i širenje financijske panike, ali njihovu pravodobnu odnosno preventivnu upotrebu vjerojatno će onemogućiti otpor nekih zemalja koje su nesklone pomaganju državama u takvim problemima i koje bi mogle, ako ipak pristanu na to, postavljati teške uvjete za pružanje pomoći. Iz spomenutih zemalja već dolaze upozorenja da spašavanje Italije neće biti moguće ni financijski ni politički.

Recesiju u eurozoni mogao bi ublažiti pad cijene sirove nafte ako do njega dođe. Nešto slično već se dogodilo 2015. godine, kada je veliko pojeftinjenje goriva u cijelosti poništilo negativan učinak prethodnog usporavanja rasta novčane mase na realnu domaću potražnju, kao što je pokazano na slici. Do znatnog pada cijene nafte i drugih fosilnih goriva moglo bi doći ako se potvrde informacije o pojavi radikalne tehnološke inovacije u području proizvodnje energije, ali vjerojatnost takvog događaja za sada ne izgleda velika zbog nevjerice znanstvenika. Osim toga, američka politika prema Iranu i druge geopolitičke napetosti djeluju na cijene energenata u posve suprotnom smjeru, s negativnim ekonomskim posljedicama za Europu.

Zaključak

Prognoza o dolasku svjetske gospodarske krize u 2020. godini očito je preuranjena. Ni u Americi ni u Europi još se nisu stekli uvjeti za pojavu recesije. Postoji, međutim, značajna vjerojatnost, puno veća u Europi nego u Americi, da će ti uvjeti, ponajprije pretjerano restriktivna monetarna politika, uskoro nastati te zaista donijeti recesiju 2020. godine. Štoviše, u Europi bi ekonomska kriza mogla nastupiti i ranije ako izbije financijska panika u Italiji i proširi se na druge zemlje.