Neovisnost centralnih banaka i nejednakost

Sve neuspješne centralne banke neuspješne su na svoj način, ali i uspješne su uspješne samo na svoj način

Željko Ivanković / 9. svibnja 2019. / Perspektive / čita se 16 minuta

Željko Ivanković / 9. svibnja 2019. / Perspektive / čita se 16 minuta

Željko Ivanković / 9. svibnja 2019. / Perspektive / čita se 16 minuta

Željko Ivanković / 9. svibnja 2019. / Perspektive / čita se 16 minuta

Financijska kriza od prije deset godina potaknula je preispitivanje vladajuće ekonomske paradigme: raspravlja se o mogućem utjecaju centralnih banaka na kretanje nejednakosti, kritiziraju se teorije kojima legitimiraju svoju politiku: potiskivanje inflacije cijena imovine iza zastora brige za inflaciju potrošačkih cijena. Konzekventno, na meti je i neovisnost centralnih banaka u demokratskom okruženju. Knjiga australske sociologinje financija Jocelyn Pixley na svoj se način bavi svim tim temama te poviješću centralnog bankarstva u 20. stoljeću

Na samom kraju 2018. godine, Cambridge University Press objavio je knjigu Central Banks, Democratic States and Financial Power (Centralne banke, demokratske države i financijska moć), autorice Jocelyn Pixley sa sveučilišta Macquarie u Sydneyu, Australija, i suradnice londonskog think tanka Global Policy Institute[i]. Izdavač je respektabilan, tema prevažna, autorica s pogolemim iskustvom u ovom području, no knjiga je – loša, to jest ponajprije vrlo loše napisana! Što je velika šteta, iz nekolicine razloga.

Prvo, Dvadeseto je stoljeće, koje je vremenski okvir knjige, ujedno i doba širenja centralnog bankarstva. Na početku, godine 1900., u svijetu je bilo tek 18 centralnih banaka, sredinom stoljeća, godine 1950. broj je narastao na 59, na samom kraju stoljeća bilo ih je 172, odnosno devedeset posto članica Ujedinjenih naroda imalo je centralne banke (Curzio Giannini: The Age of Central Banks). Drugo, posljednja kriza, koja je započela 2007/8, potakla je ispitivanje prevladavajuće ekonomske paradigme, a što je snažno prisutno u raspravama o ulozi centralnih banaka u ekonomiji, u pitanjima o neovisnosti centralnih banaka i njihove demokratske odgovornosti. Bilo koja novija knjiga o centralnom bankarstvu koja ne bi reflektirala ove trendove bila bi anakrona. Napokon, ovo se recentno izdanje, golema opsega (466 stranica) može uvrstiti i u sad već značajan niz rasprava o socijalnoj ulozi centralnih banaka (a ne samo o njihovom političkom mjestu u demokratskom poretku), posebno o njihovom utjecaju na kretanje nejednakosti.

Knjiga Central Banks, Democratic States and Financial Power loše je napisana, ali kakva korist od inzistiranja na lošemu. Primjerenije je da se iz svega, prije nego se odbaci, pokuša probrati. Loše se pisanje ne može opravdati, ali se može objasniti, što je tema prve opservacije u ovom prikazu (1. Metoda). Slijedi, zajedno s Pixley, prikaz glavnih pojmova, shvaćanje novca i veze centralnog bankarstva s demokracijom (2. Tajna novca i 3. Demokracija). Tu je zanimljiv primjer Australske centralne banke (RBA). Glavna meta knjige je specijalni odnos komercijalnih banaka, vlada i centralnih banaka, koji je prema autorici, formiran tijekom ratnih sukoba s početka 20. stoljeća (4. Kronologija).

Napokon, drugi dio ovog prikaza posvećen je teorijskim konceptima, ulozi Phillipsove krivulje u politici centralnih banaka, inflaciji potrošačkih cijena vs. inflacije cijena imovine (asset price inflation) te pitanjima neovisnosti centralnih banaka, njihove demokratske odgovornosti i utjecaja na socijalno raslojavanje. Iako su pitanja kojima se knjiga bavi u teoriji bila živa u cijelom Dvadesetom stoljeću, rasprava je nakon Velike recesije zaoštrena. Radi se o fokusu (mandata) centralnih banaka na kontrolu cijena na malo (CPI) i potiskivanju u drugi plan kako kretanja na tržištu rada (pitanja zaposlenosti) tako i praćenja, ili čak poticanja cijena različitih oblika imovine (asset price inflation). Pixley pokušava dokazati (ili barem ukazati) da to nije bilo slučajno. Autorica uvjerava da je fokus centralnih banaka na cijene na malo bio ideološki motiviran, odnosno da je služio kao maska, to jest osiguranje slobodnih ruku centralnim bankama da vode politiku u korist vlasnika pojedinih vrsta imovine. Iz toga slijedi pitanje koje se posljednjih godina ponovo otvorilo o ulozi centralnih banaka u rastu nejednakosti. A sad o svemu tome detaljnije.

Na svjetskim rang-listama Macquarie University redovito je vrlo visoko. Autorica knjige, sociologinja financija Jocelyn Pixley ondje je stekla naslov honorary professor, koji nije formalna sveučilišna titula, nego se daje suradnicima koji su se istaknuli svojim predavačkim ili istraživačkim radom. U Australiji ta forma nije rijetka i – izgleda – zadovoljava i institucije i suradnike: honorary professor je ponekad i veće priznanje nego standardno stjecanje naslova uspinjanjem po karijernoj ljestvici. No, ta akademska neformalnost prvi je mogući razlog teške čitljivosti knjige. Drugi je mogući razlog to što Pixley u gotovo svakoj rečenici, svakom retku, ne propušta istaknuti svoje opredjeljenje, do razine izražavanja emocija.

Iako je autorica i urednica nekolicine izdanja iz financijske sociologije, Pixley kao oslonac ove knjige ističe prije svega višedesetljetni terenski rad, razgovore s nizom svjetskih centralnih bankara, financijskih stručnjaka i znanstvenika iz područja financija. Knjiga izgleda kao ogroman popis autoričinih zabilješki iz tih razgovora, asocijacija i aluzija. Pixley i sama spominje „svoj sarkazam“ i ironiju, kojima pribjegava kad moraliziranje, kojim je rukopis ispunjen, i njoj samoj prestane biti samorazumljiv argument. Tezu kojoj se suprotstavlja (ili je ironizira), a knjiga je sva od kritike financijskog svijeta i pripadne teorije, Pixley ne eksplicira, pa ne znamo uvijek koji dio u njoj ustvari opovrgava.

Pitanje je zna li to i uvijek i Geoffrey Ingham, afirmirani teoretičar novca, koji je knjizi dao vrlo pozitivnu ocjenu, ili je i sam u tekst upisivao značenje koje proistječe iz njegova poznavanja što bi autorica mogla misliti. Pixley piše kao da se puno toga samo po sebi razumije, a tome nikad nije tako – pažljiva eksplikacija, čak na rubu banaliziranja, nije samo dobrodošla nego i nužna. Knjizi je zapravo nedostajala ozbiljna urednička ruka, koja bi stvari sistematizirala, jer uostalom čak ni sve kratice, kojima se Pixley intenzivno koristi, nisu objašnjene. Na primjer, Schumpetera zove JAS, kao u bilješkama, a čitatelju treba vremena dok se s time snađe. Sve na kraju izgleda gotovo kao neka interna prepiska u vrlo širokom krugu, kroz koju se teško probiti.

Ali nije nemoguće. Na početku knjige Pixley piše: „Postoje brojna razumijevanja novca, i dok nijedno nije savršeno, neka su jednostrana i zavaravaju.“ Također, „jadne su naše predodžbe o bankarstvu, financijama i što centralne banke čine kad upravljaju novcem“. Na niz mjesta spominje i da malo tko razumije kako banke stvarno kreiraju novac i kredite. To su produktivna polazišta. Signaliziraju otvorenost, a čitatelja upućuju da preispituje svaku koncepciju novca i bankarstva, pa i svoju, udomaćenu. To međutim ne opravdava autoricu što za spomenutog Gianninija navodi da ima „čudnu definiciju novca“, a da to ne objasni. Pixley ne eksplicira ni svoje shvaćanje novca, a kad je riječ o bankarstvu neprestano inzistira da „krediti stvaraju depozite“ (uglavnom radi suprotstavljanja shvaćanju da banke rade s tuđom štednjom, tuđim novcem). Da, zaista, još su i među najupućenijima vrlo žive polemike o pojmu novca, o tome što je novac, kako i što banke ustvari rade, ta pitanja nisu razriješena, što je samo po sebi vrlo intrigantno, ali ne za Pixley: uglavnom se zadovoljava time da se svrsta protiv koncepata s kojima se ne slaže.

Što se tiče demokracije vrlo je vrijedno autoričino podsjećanje da je i na početku, sve do sredine 20. stoljeća demokracija još bila u povojima, mjereno postotkom stanovništva koje je u razvijenim zemljama zaista imalo pravo glasa: u Sjedinjenim Državama 1970. godine samo je 60 posto stanovništva imalo puno glasačko pravo, piše. No Pixley u knjizi ne eksplicira ni svoje shvaćanje demokracije. Prema njoj, centralne banke vode demokratsku politiku ako im je prioritet puna zaposlenost. Pri tome ističe rijetko prikazivan i još rjeđe analiziran primjer politike (centralnog) bankarstva u Australiji, u kojoj je puna zaposlenost uglavnom zaista bila prioritet. Naglašava da su glasačko pravo u Australiji stekli svi građani već početkom 20 stoljeća, ali nigdje ne pokazuje kako su te dve činjenice – pravo glasa i politika pune zaposlenosti – funkcionalno povezane, ako uopće jesu.

Primjer australske centralne banke zanimljiv je zbog važnog uočavanja, na kojem autorica inzistira, da u politici, javnosti a i u teoriji britanska i američka centralna banka (Bank of England i Federal Reserve) služe kao jedini model centralnog bankarstva, iako ono zaista ima puno inačica, i uz australski i drugih dobrih i zanimljivih primjera. Ni u povijesti ni u sadašnjosti centralno bankarstvo nije uniformno, ne samo po mandatima (politikama i ciljevima koje slijedi), nego se ne služi ni jednakim alatima i ima različite odnose s drugim financijskim i političkim institucijama[ii]. Formalno, Reserve Bank of Australia, australska centralna banka s pravom emisije novca, osnovana je (tek) 1960. godine. Prije toga ulogu i nacionalne i komercijalne i centralne banke u isto je vrijeme imala Commonwealth Bank of Australia, a novac je desetljećima izdavala Vlada (Treasury). Naravno da je to izazivalo tenzije i rasprave iz kojih je CBA izišla kao danas tek jedna od komercijalnih banaka.

No gledajući iz te tradicije zanimljiva australska reakcija na posljednju krizu: deset milijuna građana, ona polovica stanovništva ispod nekog cenzusa, dobilo je na svoje račune po 900 dolara, radi poticanja potrošnje: tipičan primjer tzv helikopterskog novca. Također, ciljani su povlašteni krediti prema ekonomskim sektorima koji su osjetili prvi udar – prodavači automobila i stanograditelji. Australija nije bila u recesiji više od trideset godina. Iako je demokracija u Australiji razvijen politički sustav, a ideologija koja je legitimira se shvaća ozbiljno, Pixley ne dokazuje da to ima nužne veze australskim načinom prevladavanja krize.

Knjiga je ispunjena teorijskim aluzijama, no prije nego o sistematiziranoj teoriji riječ je o nekoj vrsti kronološkog razmatranja centralnog bankarstva u Dvadesetom stoljeću. Započinje ulogom komercijalnih banaka u Prvom svjetskom ratu kad su stekle dominirajući društveni i politički utjecaj koji su kasnije kroz cijelo razdoblje nastojale i više nego sačuvati. Jedna od linija koju Pixley slijedi je i odnos centralnog i komercijalnog bankarstva, koliko ga centralne banke ograničavaju i moderiraju. Prema njezinom tumačenju, Velika je depresija, kao i skoro sve druge ekonomske nevolje, posljedica prioritiziranja interesa komercijalnog bankarstva pred svim drugim interesima, sve do Velike recesije od prije desetak godina. Jednom je to njegova ekspanzija, drugi put stabilizacija. U cijeloj knjizi neprestano prepoznaje Bankers’ Ramp, što je sintagma kojom se nesuzdržano koristi[iii].

Treće poglavlje razmatra snaženje pozicije komercijalnih banaka u doba mira nakon Prvog svjetskog rata (1920-1930), slijedi poglavlje o razdoblju od 1930. do 1970. koje obilježava „nada“ u demokratizaciju centralnog bankarstva, te o bankarstvu u doba Vijetnamskog rata i Nixonovom odustajanju od zlatnog standarda. U društvu, ekonomiji, financijama, teoriji i ideologiji sve je, naravno, međusobno povezano. Kako je knjiga raspršena teško je definitivno ustvrditi jesu li njezin fokus komercijalne banke i financiranje rata, ili „teorijska“ poglavlja koja slijede – o Phillipsovoj krivulji i antiinflacijskoj „opsesiji“ centralnih banaka te o neovisnosti centralnih banaka. U ovom se osvrtu ovo drugo smatra produktivnijim.

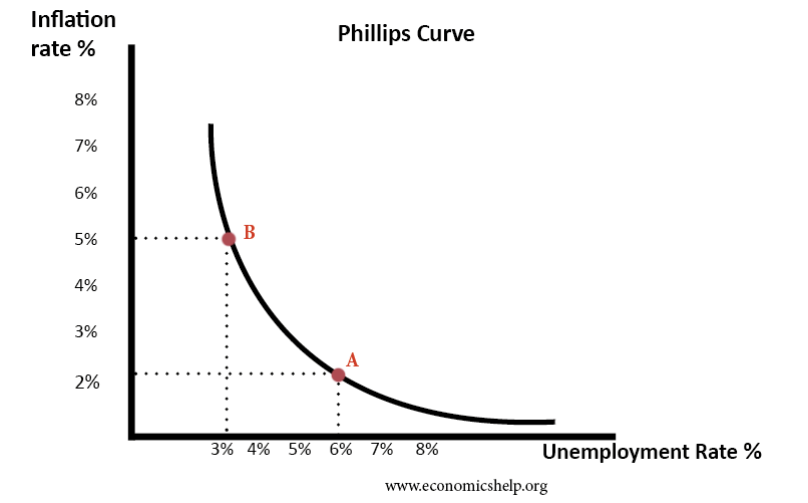

Knjiga Jamesa Fordera Macroeconomics and the Phillips Curve Myth, iz 2014. okosnica je poglavlja o Phillipsovoj krivulji i tzv. prirodnoj stopi nezaposlenosti (NAIRU). Novozelandski ekonomist William Phillips skicirao je 1958. godine krivulju koja prikazuje inverznu korelaciju između stope nezaposlenosti i inflacije: s manje nezaposlenih cijene više rastu, ali i obratno – s inflacijom smanjuje se nezaposlenost (iako realne plaće mogu zaostajati). Već je Phillips relativizirao značenje svoje skice, inzistira Pixley. Iako nije čvrsto utemeljena, a i mehanizam prema kojem navodno djeluje na svakom se zaokretu raspada, pa je stvarnost neprestano opovrgava, Phillipsova je krivulja s vremenom doživjela niz poboljšanja i reinterpretacija. Oslanjajući se na Fordera, Pixley se koncentrira na Friedmana i Phelpsa koji su u priču uveli inflatorna očekivanja. Prema njihovoj teoriji, upravo zbog inflatornih očekivanja poticanje zaposlenosti emisijom novca daje rezultate samo u kratkom roku, a nezaposlenost se već uskoro vraća na „prirodnu stopu“. Tako su inflatorna očekivanja postala vrlo važna za politiku centralnih banaka, osobito onih kojima je ograničenje inflacije madatni prioritet.

U raspravi o Phillipsovoj krivulji Pixley ne ide duboko. Koncentrira se na navodnu klackalicu između zaposlenosti i inflacije a zanemaruje da je inflacija hipotetička konstrukcija (kako to pokazuje Julian Reiss), iako iz te temeljne karakteristike proistječu i dosezi tog „alata“. Već je notorno da uz CPI (indeks potrošačkih cijena) postoje i indeksi cijena različitih oblika imovine (nekretnine, financijska imovina), proizvoda i usluga[iv], no Pixley nije eksplicirala (nego tek nabacuje) ni izravno analizirala politike centralnih banaka u odnosu na te druge indekse.

Već desetljećima, inflacija potrošačke košare problem je tek u izoliranim oazama (iako je kao prijetnja uvijek prisutna). Teški se slomovi događaju upravo u ovim drugim područijima, u kojima centralne banke prvo drže lojtre, a kad stvar pukne spašavaju ostatke. Široko raspravljani primjer kako su Federalne Rezerve 1998. spašavale investicijski fond LTCM spominje i Pixley, a nabacuje i ponašanje europske i američke centralne banke u posljednjoj krizi, u kojoj je trenutačni odnos političkih snaga utjecao na izbor kome će pomoći.

S dobrom se osnovom može slijediti Pixley u opetovanju da je fokus na indeks potrošačkih cijena zastor iza kojeg centralne banke kriju što još rade

Centralne banke, u koordinaciji s drugim sastavnicama političkog i financijskog sustava, imaju alate kojima mogu usmjeriti restriktivne ili poticajne aktivnosti prema tim različitim ekonomskim segmentima, čak i prema malim ili velikim nefinancijskim firmama, a da se o državi i financijskom sektoru i ne govori. I time se koriste. Ovisno o tome kojim se alatima koriste, koju politiku vode, koliko su u tome uspješne, centralne se banke i razlikuju. Utoliko Pixley ima pravo nametati u fokus i pitanje zaposlenosti, premda to nije razradila nego se posvetila velikim doktrinarnim i ideološkim temama u kojima se raspršila. S dobrom se osnovom, ipak, može slijediti Pixley u opetovanju da je fokus na indeks potrošačkih cijena zastor iza kojeg centralne banke kriju što još rade.

Još je deblji zastor ispred tzv. neovisnosti centralnih banaka. Iz prije rečenog, a i po prirodi stvari, očito je da ne mogu biti neovisne, da to nisu. Pixley vrlo dobro poentira (a pozivajući se na Durkheima) da riječ neovisan može značiti i zanemarivanje prihvaćenih normi. U idealiziranom shvaćanju, piše Pixley, zagovornici neovisnosti pod time podrazumijevaju slobodu od pritisaka, nepristranost, stručnost i oprez u izboru djelovanja. No neovisnost se u organizacijskom smislu lako pretvori u samosvrhu, u osjećaj superiornosti, samodovoljnosti i odsutnost svih ograničenja, koja zapravo potiču oprez i odgovornost prema javnosti. Centralne se banke ne mogu distancirati i odreći se odgovornosti ondje gdje mogu utjecati.

Neke su centralne banke zadužene za emisiju novca, druge nisu, neke su osnovale privatne komercijalne banke, druge država, neke ne financiraju državni proračun, druge posredno, ili neposredno. Različiti su i kanali kojima djeluju. I njihova odgovornost prema političkoj vlasti, javnosti i sl. razlikuje se, a da se o mandatima i ne govori. Kakva neovisnost?! Europska centralna banka je egzemplar. U okruženju nerazvijenih demokratskih procedura lebdi iznad zajednice, aktivnosti bira arbitrarno, u pregovorima s uskim krugom moćnih, a politike legitimira gotovo isključivo doktrinom. Drugim riječima – bez odgovornosti. (Možda ne treba, ali možda i treba pojašnjavati – ovo nije zagovor protiv eura. Riječ je o pitanju o političkoj poziciji i demokratskoj odgovornosti Europske centralne banke.)

Boris Vujčić, guverner Hrvatske narodne banke, održao je u srpnju 2016. u Pragu, na simpoziju o centralnom bankarstvu u Srednjoj i Istočnoj Europi, govor o neovisnosti, u kojem se prepoznaju sve ove teme[v], pitanje fokusiranosti na inflaciju, pitanje alata, kanala kroz koje djeluju i (političke) odgovornosti centralnih banaka. Iako naginje na svoju stranu, Vujčić ostavlja otvorenim mogućnosti različitih pristupa, zacijelo i zato što govori publici koja, čak i da nema drukčiji stav, iz prakse zna da se centralne banke ne mogu i ne izoliraju od kretanja, nego na njih nužno reagiraju. Osobito je to vidljivo nakon izbijanja krize, a u usporedbi s politikama koje su vodile prije krize. Vujčić, uz ostalo, kaže da u današnjem „produženom razdoblju niskih kamatnih stopa monetarna politika ima snažne i izravne distributivne konzekvence. Ne čudi stoga toliko diskusija o monetarnoj politici i nejednakosti ovih dana.“

Unatoč više najavama nego pokušajima hrvatska centralna banka nikad nije razvila „operacije na otvorenom tržištu“, nego se zadovoljila škrtim i ograničenim alatima, a sve u ime opsesije stabilnošću potrošačkih cijena i bankovnog sustava. Nije plitkost hrvatskih financijskih tržišta izbor samo centralne banke nego i posljedica drugih okolnosti, no zahvaljujući škrtosti instrumenata kojima se služila ustrajanje HNB-a na neovisnosti u obliku distanciranosti od ekonomskih i socijalnih kretanja izgledalo je uvjerljivije. Lagodnija pozicija. A ne sjećam se ni da se u Hrvatskoj razgovaralo o nejednakosti i monetarnoj politici.

Na samom početku knjige Pixley eksplicira na koje se teoretičare oslanja. To su Karl Polanyi, „koji je kritizirao one koji novac tretiraju kao robu“; tu je André Orléan, koji ističe da je „likvidnost pojam koji negira socijalnu prirodu novca“. Na taj se način, implicira Pixley, skreće pažnja s mogućnosti izbora centralnih banaka da potiču likvidnost tržišta rada ili tržišta materijalne ili financijske imovine. Zatim ističe Geoffreya Inghama, koji je afirmirao sociologiju novca, Johna Maynarda Keynesa i ulogu države u novčanoj politici. No više od svih i kao na najvećeg autoriteta Pixley se oslanja na Josepha Schumpetera i njegovo objašnjenje bankovnog novca iz Povijesti ekonomske analize. Kolikogod da je poznat, riječ je i dalje o nepravedno zanemarenom političkom ekonomistu, koji nije formulirao samo sintagmu o „kreativnoj destrukciji“, nego i tezu o „destrukciji bez funkcije“, kojoj – inzistira Pixley – banke olako i rado pribjegavaju.

Za kraj ovog prikaza možda je još i važnije podsjetiti na Schumpeterov (i Keynesov) zaključak o formativnom karakteru ekonomskih doktrina. Ne samo da novac, bio endogen i egzogen, nije neutralan, nego neutralne nisu ni teorije. Pozivanje centralnih banaka na teoriju šuplje je bez konteksta: u tim je slučajevima teorija instrumentalna; može, ali i ne mora biti efikasna. Još je gore kad služi za zavaravanje.

Najvrednije u knjizi Jocelyn Pixley je podsjećanje da centralne banke, kolikogod da su se nametnule u dvadesetom stoljeću, nisu uniformne institucije ni u ideji ni u realizaciji ni u postignućima. Nisu ni nedodirljive. Prigodno je stoga završiti parafrazom velikog pisca: Sve neuspješne centralne banke neuspješne su na svoj način, ali i sve uspješne su također uspješne svaka na svoj način. Neki put i srećom, neki put pameću, a neki put, ono što bi Pixley htjela, i izborom politike i alata orijentiranih prema punom zaposlenju.

[i] Zahvaljujem Mirni Dumičić, Vedranu Šošiću, Franji Lukoviću i Pooki Zecovu na korisnim primjedbama uz ovaj prikaz

[ii] Niall Ferguson, povjesničar financija, u knjizi “Uspon novca”, navodi pokretanje Amsterdamsche Wisselbank, Amsterdamske mjenjačke banke 1609. godine kao zametak centralnog bankarstva. Drugima je prva centralna banka tek Bank of England, s kraja 17. stoljeća, trećima je pravi uspon započeo s Federalnim rezervama 1913.

[iii] Iz ovog je dijela zanimljiva nezavršena teorijska rasprava (u kojoj se Pixley poziva na povjesničara financija Adama Toozea) o ulozi centralnih banaka u financiranju rata i pitanju jesu li američke ratne operacije financirali štediše ili banke koje su im odobravale kredite. Odgovor ovisi o koncepciji novca i bankarstva koja se zastupa.

[iv] U govoru na predstavljanju svoje knjige Kriza u Hrvatskoj 16. travnja Željko Rohatinski pažljivo je razložio kretanje cijena po gospodarskim sektorima nakon krize. Prikaz tog govora i pozicije Željka Rohatinskog slijedi u jednom od idućih članaka u seriji o ekspertima i demokraciji.

[v] Zahvaljujem Vedranu Šošiću što me uputio na taj govor