EKONOMIJA

Sve zbog inflacije. Hrvatska narodna banka plaća ogromne kamate bankama za novac koji kod nje besposleno čuvaju

Viktor Viljevac / 29. lipnja 2023. / Perspektive / čita se 16 minuta

Viktor Viljevac / 29. lipnja 2023. / Perspektive / čita se 16 minuta

Viktor Viljevac / 29. lipnja 2023. / Perspektive / čita se 16 minuta

Viktor Viljevac / 29. lipnja 2023. / Perspektive / čita se 16 minuta

Je li Europska centralna banka nužno morala odlučiti da HNB, kao i sve ostale središnje banke koje su dio Eurosustava, poslovnim bankama plaća ovu kamatu koja na godišnjoj razini može dostići više od 400 milijuna eura, pita Viktor Viljevac i tvrdi: Ne, nije morala. Pročitajte kako i zašto.

Suočene s Globalnom financijskom krizom (2007. – 2009.), koju je najvećim dijelom izazvao financijski sektor SAD-a, središnje banke diljem svijeta snažno su smanjile cijenu novca – smanjenjem kamatnih stopa na centralno-bankarsku likvidnost. Smanjenje kamatnih stopa imalo je više ciljeva, a jedan od neposrednih bio je da se poslovnim bankama omogući jeftinije posuđivanje likvidnosti od središnje banke, u situaciji iznimnih tržišnih poremećaja, tj. kraha međubankovnog tržišta i panike. Odmah valja napomenuti kako niža cijena posudbe poslovnim bankama u recesijskim uvjetima nije nikakva novotarija ni kontroverza već ustanovljena praksa, sporazumni i gotovo paradigmatski odgovor središnjih banaka, koje se shvaćaju kao mjesta posljednjeg utočišta za cjelokupni financijski sustav još od doba W. Bagehota, tj. druge polovice 19. stoljeća.

Ipak, glavni proklamirani cilj monetarne politike nije bila (i već dugo nije) financijska stabilnost i spašavanje banaka, već poticanje rasta gospodarstva i zaposlenosti u recesiji te držanje inflacije na ciljanoj razini u ekspanziji. Samo u SAD-u je za vrijeme Globalne financijske krize bez posla ostalo više od 8 milijuna ljudi. Ono što je Fed (središnja banka SAD-a) pokušao postići snažnim smanjenjem kamatnih stopa je smanjiti dubinu recesije i gubitak radnih mjesta, odnosno potaknuti što brži oporavak gospodarstva.

Iako mehanizam putem kojega transmisija općenito funkcionira može biti relativno složen, osnovna ideja je jednostavna: smanjenjem kamatnih stopa na centralno-bankarsku likvidnost nastoji se potaknuti poslovne banke da prenesu smanjenje kamatnih stopa na kredite građanima i poduzećima. A budući da je poslovnim bankama centralno-bankarska likvidnost novac u vrlo sličnom smislu kako su depoziti na tekućim i žiro računima nama novac, logika je konzistentna: ako poslovne banke budu imale niži trošak financiranja i to prenesu na realni sektor, to će potaknuti građane i poduzeća da uzimaju kredite i taj novac investiraju ili potroše, što pak dovodi do povećanja potražnje za proizvodima i uslugama. Veća potražnja za proizvodima i uslugama dovodi do veće proizvodnje (većeg bruto domaćeg proizvoda, BDP-a), a veća proizvodnja do veće zaposlenosti.

Dakle, udžbenički. A čak i ako ne bude išlo sasvim po ‘špagi’, mehanizam je potpuno opravdan: središnje banke u recesiji imaju zadaću djelovati kontra-ciklički (u suprotnom smjeru od poslovnog ciklusa) jer će se u izostanku monetarne intervencije poduzeća razduživati, stanovništvo štedjeti, a banke konzervativnije štititi od rizika i novih kreditnih plasmana. A što će sve samo produbiti recesiju. Stoga, bitno je eksplicitno istaknuti, središnje banke nisu imale direktnu namjeru pogodovati bankama, već je to (ne samo deklarativno) bila nužna nuspojava radi dobrobiti cjelokupnog gospodarstva.

Međutim, razdoblje jeftine likvidnosti je potrajalo. Više od desetljeća cijena centralno-bankarske likvidnosti diljem razvijenih zemalja bila je povijesno niska, gravitirajući godinama oko nule, a nerijetko i ispod nule. Već je to dovoljno da se govori o ulazu u neistraženi teritorij, ali snažno smanjivanje kamatnih stopa nije ni približno cijela priča monetarne politike u ovom razdoblju: uslijedilo je doba nekonvencionalne politike, odnosno kvantitativnog popuštanja (engl. quantitative easing – QE)

Naime, središnje banke našle su se ispred zida – kamatne stope već su bile maksimalno smanjene i uglavnom su iznosile oko 0%, no gospodarski rast i inflacija i dalje nisu bili dovoljno visoki. Zbog toga su se središnje banke okrenule novom, inovativnom rješenju koje je dobilo formu nečega što danas poznajemo kao kvantitativno popuštanje. Kvantitativno popuštanje predstavlja nekonvencionalnu monetarnu politiku, odnosno set dugotrajnih programa otkupa vrijednosnica od financijskih institucija, uglavnom banaka i fondova. U zamjenu za vrijednosnice koje su kupile, središnje banke bi stvorile novu centralno-bankarsku likvidnost, sada u posjedu (aktivi) banaka. Radi se o nečemu što se popularno shvaća kao „printanje“ fiat novca (pa iako se ne radi o doslovnom „printanju“ već o tipkanju u računala, analogija nije sasvim promašena).

Pritom se radilo o kupovini državnih vrijednosnica, što je blagotvorno djelovalo i na državni trošak zaduživanja u spomenutom razdoblju, ali i korporativnih vrijednosnica, što je dalo doprinos ozdravljenju bilanci banaka izloženih toksičnim izvedenicama s Wall Streeta. Na taj način banke su zamijenile toksičnu imovinu sasvim sigurnom imovinom – centralno-bankarskim rezervama – koje su se godinama skupljale na računima poslovnih banaka kod središnje, tvoreći viškove likvidnosti u iznosima od nekoliko tisuća milijardi dolara, funti i eura, ovisno o lokaciji.

Uzevši naš europski kontekst, 2014. su viškovi likvidnosti na razini eurozone iznosili 367 milijardi eura. Početkom 2015. ECB – relativno kasno naspram ostalih velikih središnjih banaka – započinje svoj program kvantitativnog popuštanja, a viškovi posljedično do 2019. rastu na iznos od 1813 milijardi, odnosno oko 1,8 bilijuna eura. COVID-19 pandemija je dodatno intenzivirala ECB-ove kupnje vrijednosnih papira te je tako 2022. iznos viškova na razini eurozone iznosio i do 4 bilijuna eura.

Sumirano, posljednje desetljeće bilo je desetljeće najjeftinijeg novca otkad postoje podaci, a cjelokupni trend je dodatno prolongiran nakon novih intervencija u istom smjeru uslijed COVID-19 pandemije. Najveći krivci za Globalnu financijsku krizu? Zasigurno banke. Najveći dobitnici uslijed rekordnih monetarnih intervencija bez presedana? Vrlo vjerojatno banke.

Kamatna stopa sada nije tek cijena nove likvidnosti za banke, kao u udžbenicima. Sada je kamatna stopa profit bankarskom sektoru koji agregirano posjeduje povijesno rekordne viškove likvidnosti

Vratimo se u suvremenost: značajna promjena koja se dogodila u monetarnom svijetu je – povratak inflacije. Natjerala je središnje banke da ponovno djeluju udžbenički, tako da ovaj put povećaju cijenu likvidnosti i tako pokušaju ‘ohladiti’ ekonomiju. Međutim, u međuvremenu je monetarni sustav doživio transformaciju bez presedana. Ustaljena priča koju se učilo studente desetljećima, priča o multiplikaciji oskudnih rezervi i poslovnim bankama koje nipošto ne bi tek ‘sjedile’ na viškovima likvidnosti, najednom je preokrenuta: banke doslovno ‘sjede’ na tisućama milijardi neiskorištene likvidnosti.

Bez daljnjeg opterećivanja čitatelja što to znači za proces multiplikacije i nastanak kreditnog novca (a znači puno), postavlja se pitanje što to znači za poslovanje samih banaka? Centralno-bankarska likvidnost je vrlo sigurna imovina, međutim godinama nije nosila nikakvu kamatnu stopu (a nerijetko su banke bile i penalizirane negativnim kamatama na dio viškova). Iz perspektive banaka, rješenje se, možda nenadano, pronašlo upravo u inflaciji, koja je prisilila središnje banke na podizanje kamatnih stopa.

No, sada kamatna stopa nije tek cijena nove likvidnosti za bankarski sektor kao inače. Sada je kamatna stopa profit bankarskom sektoru koji agregirano posjeduje rekordne viškove likvidnosti u povijesti. Iz perspektive ekonomske politike i državne intervencije, ovakav obrat je svojevrsni paradoks. Središnje banke podižu kamatne stope kako bi ohladile inflaciju, a istovremeno banke (barem one velike) više ne moraju oduzimati trošak financiranja od kamatnog prihoda, nego ih naprosto – zbrajaju.

Samim time, temeljno poslovanje velikog broja banaka koje imaju viškove više nije neraskidivo određeno troškom financiranja centralno-bankarske likvidnosti već postaje – špekulativno. Banke s viškovima sada imaju luksuz da povećavaju svoje profitne marže, osluškuju (sporu) konkurenciju koja nevoljko podiže kamatne stope na štednju (ili gotovo da i ne podiže kao u slučaju Hrvatske) i nastavljaju zbrajati (umjesto da oduzimaju) kamate. S druge strane, one banke bez viškova koje se nalaze u strukturnom deficitu naspram ostatka monetarnog sustava i/ili vuku repove još iz financijske krize (poput nedavnog slučaja Credit Suissea) potencijalno su u znatnim problemima. Tko se onda može smatrati pobjednikom ovog inflatornog razdoblja? Ponovno banke, ali uz nužni pridjev – velike. One koje imaju dominantan tržišni udio nedvojbeno su s veseljem dočekale rast kamatnih stopa.

Imajući to na umu, kakva je situacija u Hrvatskoj? Odgovor je gora ili bolja, ovisno iz čije perspektive. Gora za kontra-cikličke namjere ECB-a, bolja za velike domaće podružnice banaka. Razlika naspram ostatka eurozone jednim je dijelom zbog snažnijeg rasta kamata na centralno-bankarsku likvidnost u kratkom roku (radi uvođenja eura), a drugim dijelom zbog oligopola na bankarskom tržištu, na kojem pogotovo dominiraju dvije domaće podružnice talijanskih bankarskih divova – Intese Sanpaolo i UniCredita.

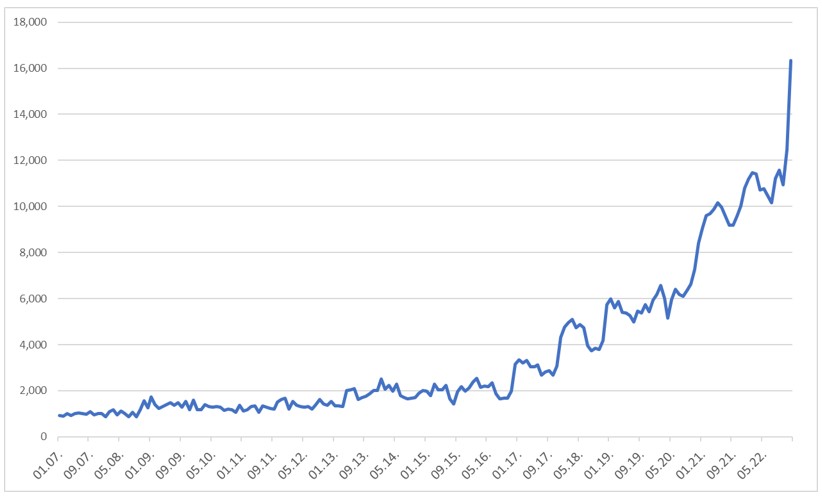

Iako HNB nije provodio kvantitativno popuštanje u istom smislu kao ECB, i hrvatski je bankarski sustav kroz godine preplavljen novom likvidnošću, odnosno viškovima rezervi. Prošle su godine viškovi iznosili uglavnom preko 10 milijardi eura (dosegnuvši i preko 16 milijardi eura taman pred napuštanje kune), što će reći rekordno.

Međutim, razdoblje vrlo jeftinog novca i niskih kamatnih stopa je definitivno završilo. Suočen s visokim stopama inflacije, ECB je od srpnja prošle godine relativno agresivno povećavao kamatne stope. A upravo povećanje kamatnih stopa od strane ECB-a – koje se nužno primjenjuju i u Hrvatskoj nakon uvođenja eura – u kombinaciji s rekordnim viškovima likvidnosti, imalo je za posljedicu snažan skok profitabilnosti bankarskog sektora. Pritom, najjasniji primjeri su dvije najveće banke u RH.

Naime, kako stoji u financijskim izvještajima najveće banke u Hrvatskoj, Zagrebačka banka je ostvarila 108 milijuna eura dobiti nakon oporezivanja u prvom tromjesečju ove godine. Dobit je tako bila za 26 milijuna eura, odnosno visokih 31,7% veća u odnosu na prvo tromjesečje 2022. Usporedbe radi, dobit nakon oporezivanja je u prvom tromjesečju 2021. iznosila 55,3 milijuna eura, u prvom tromjesečju 2020. 58,9 milijuna eura, dok je u prvom kvartalu 2019. ona iznosila 71,7 milijuna eura. Drugim riječima, riječ je o rekordnoj dobiti u prvom tromjesečju čak i kad se uzme inflacija u obzir.

Nadalje, poslovni prihodi su u prvom tromjesečju iznosili 174 milijuna eura i bili su veći za 25,2% na godišnjoj razini (u odnosu na isto tromjesečje 2022.). Od toga su prihodi od kamata iznosili 137 milijuna eura i porasli su s razine od 79 milijuna eura, odnosno za 58 milijuna eura ili čak 73,4% na godišnjoj razini. Detaljniji uvid u stavku „Prihod od kamata“ otkriva da zapravo nije riječ o tome da je taj skok prihoda temeljen na većim kamatama koje su plaćala kućanstva (porast s 42 na 44 milijuna eura, odnosno za „samo“ 2 milijuna eura) i nefinancijska društva, odnosno poduzeća koja prodaju robu i nefinancijske usluge (porast s 18 na 27 milijuna eura, za 9 milijuna eura). Kućanstva i poduzeća zaslužna su stoga za tek 11 milijuna od ovog porasta kamatnih prihoda od 58 milijuna eura.

Sve navedeno prirodno za sobom povlači pitanje – što se toliko poboljšalo u poslovanju Zagrebačke banke da opravdava takav skok dobiti? Odgovor je, kao što se dosad moglo naslutiti, prilično indikativan – ECB je povećao kamatne stope, što je u kombinaciji s hrvatskim ulaskom u eurozonu osiguralo rekordnu dobit. Pritom je možda relevantno pitanje i sljedeće: postoji li trošak navedene profitabilnosti i kome pripada? Ako pobjednika znamo, tko je gubitnik? Ili još jednostavnije, tko Zabi isplaćuje taj novac?

Najveći doprinos Zabinim prihodima od kamata dala je upravo Hrvatska narodna banka

Odgovor na to pitanje činjenično znamo: najveći doprinos Zabinim prihodima od kamata dala je upravo Hrvatska narodna banka, nacionalna središnja banka Eurosustava, koja je Zabi u prvom tromjesečju isplatila iznos od 34 milijuna eura. Prošle godine, pak, u istom tromjesečju taj je iznos bio 0 eura.

S obzirom na to da se velik dio dobiti HNB-a uplaćuje u državni proračun RH, a svaka dodatna kuna rashoda koje snosi HNB znači i manju dobit HNB-a, to automatski znači da bi se znatan dio navedenih 34 milijuna eura, u slučaju da nisu prebačeni Zabi, uplatio u državni proračun. Zanimljivo je i da HNB planira kamatne rashode u iznosu od 579,4 milijuna eura za 2023., dok su 2022. kamatni rashodi HNB-a iznosili značajno nižih 154 milijuna eura. Drugim riječima, HNB za ovu godinu planira povećanje kamatnih rashoda od preko 400 milijuna eura, a taj novac će, kako je vidljivo na primjeru Zabe, velikim dijelom postati dio prihoda, a potom i dobiti domaćih poslovnih banaka.

No, Zaba svakako nije usamljena u ovom ostvarivanju rekordne dobiti zahvaljujući skoku prihoda od kamata. Iako PBZ-ovi financijski izvještaji za prvo tromjesečje 2023. još nisu javno dostupni, Intesa (koje je PBZ članica) se na razini cijele grupacije pohvalila s „rekordnim početkom“ godine. Podaci HNB-a pokazuju da je na razini svih 20 banaka u Hrvatskoj (i jedne stambene štedionice, koja je u ovoj priči zanemariva) prinos na kapital porastao s 9,47% u prvom tromjesečju 2022. na 14,04% u prvom tromjesečju 2023.

Iz bilance Zabe može se saznati da je stavka „Novčana potraživanja i obveze u središnjim bankama“ na kraju prvog tromjesečja iznosila oko 5,9 milijardi eura. To su upravo viškovi likvidnosti o kojima je bilo riječi, samo sada na razini samo jedne poslovne banke. HNB Zabi trenutno plaća kamatnu stopu od 3,25% godišnje na navedene viškove (a dok se članak objavi, kamatna stopa će već iznositi 3,5%). Budući da je u ovo doba prošle godine kamatna stopa na viškove bila 0%, potom početkom 2023. godine 2%, a od 8. veljače 2,5%, jasan je uzlazni trend poskupljenja likvidnosti unutar europodručja. Kako je HNB od početka godine članica Eurosustava, koji se sastoji od ECB-a i nacionalnih središnjih banaka onih država koje imaju euro, upravo su odluke Upravnog vijeća ECB-a (kojega je član i guverner HNB-a) dovele do toga da HNB Zabi, kao i svim ostalim poslovnim bankama u Hrvatskoj mora plaćati 3,25% godišnje na novac koji te poslovne banke drže neuporabljenog na svom tekućem računu kod HNB-a.

A novca ima dosta, kako smo vidjeli na slici – prema podacima HNB-a, depoziti kreditnih institucija kod HNB-a (rezerve) su krajem travnja ove godine iznosili 13 milijardi eura, od čega je Zabinih spomenutih 5,9 milijardi (podatak za Zabu je s kraja ožujka). Ta stopa od 3,25% koju HNB plaća bankama, a koju određuje ECB, na hrvatskom se zove kamatna stopa na novčani depozit, a popularniji je engleski naziv deposit facility rate. Hipotetski, kada bi deposit facility rate ostao na 3,25% još godinu dana, i kada bi iznos depozita kreditnih institucija kod HNB-a (iznos rezervi) ostao 13 milijardi eura, kroz godinu dana bi bankarski sustav u Hrvatskoj uprihodio 0,0325*13=0,4225 milijardi eura, odnosno 422,5 milijuna eura. Zaba, čijih je 5,9 milijardi eura, uprihodila bi oko 192 milijuna eura. Ovo velikim dijelom objašnjava porast kamatnih rashoda koji HNB planira za 2023. – taj novac će HNB uplatiti poslovnim bankama jer im sukladno odlukama ECB-a mora plaćati kamatnu stopu na njihove pozamašne iznose rezervi.

Je li ECB morao nužno odlučiti da HNB, kao i sve ostale središnje banke koje su dio Eurosustava, mora poslovnim bankama plaćati ovu kamatu? Ukratko, ne, nije morao. Plaćanje kamate na pasivna sredstva iznad obvezne pričuve – ili takozvana renumeracija – ne postoji oduvijek niti se smatra općeprihvaćenim instrumentom, niti je ikada prije financijske krize bilo ozbiljnije razmatrano s obzirom da viškova likvidnosti nikada niti nije bilo u iznosima kakvima svjedočimo.

Stopa renumeracije bi se administrativnom odlukom mogla dakako ukinuti. Možda se može ipak postaviti pitanje pravednosti ili simetrije: mnoge banke su godinama plaćale i negativnu kamatnu stopu na svoje viškove, možda je pravedno da sada imaju pozitivne povrate? S druge strane, argument pravednosti brzo postaje ciničan kad se uzme cjelokupni kontekst u obzir, a taj je da su upravo banke najveći krivci za cjelokupnu promjenu monetarne arhitekture i rekordne monetarne intervencije koje su, opet, najviše pogodovale upravo njima. Uz to, banke u Hrvatskoj nikada nisu plaćale negativnu kamatnu stopu na svoje viškove, a sada profitiraju od rasta te kamatne stope.

Zanimljivo je i da usprkos tome što je ECB (a samim time i HNB) povećao deposit facility rate, kamatna stopa na oročeni depozit, odnosno štednju, u najvećoj hrvatskoj banci (Zabi) trenutno iznosi 0,02%, isto kao i prije svih podizanja kamatnih stopa od strane ECB-a (deposit facility rate je prije točno godinu dana iznosio -0,5%). Druga najveća banka u Hrvatskoj, PBZ, također plaća 0,02% godišnje ako kod njih oročite svoj depozit. S druge strane, kamatne stope na oročene depozite su u Njemačkoj trenutno između 2 i 3% godišnje. Najveća njemačka banka, Deutsche Bank, trenutno nudi 3% godišnje na oročenje depozita na 12 mjeseci.

Ipak, treba spomenuti da su kamatne stope na oročene depozite u nekim hrvatskim bankama krenule sramežljivo rasti – Erste plaća 1% na rok oročenja od 12-24 mjeseca. Ali, to je i dalje daleko ispod tobožnje temeljne cijene financiranja banaka, što je paradoks sam po sebi: banke naprosto ne trebaju više naše depozite dok imaju rekordne viškove likvidnosti. Pritom dvije najveće hrvatske banke još nisu povećale kamate na štednju jer – nisu morale. Ako svojim klijentima plate veću kamatnu stopu, njihova će dobit biti manja. Ako klijenti u prosjeku bez puno prigovaranja drže svoj novac u njihovim bilancama i ne traže druge mogućnosti da dobiju veću kamatnu stopu, banke će rado svaki dodatan euro od ECB-ovog povećanja kamatnih stopa zadržati za sebe.

Na kraju, vrlo je jasno da ovakav razvoj događaja zasigurno nije optimalan iz perspektive ekonomske politike. Rast kamata se ne događa zbog prilike za većom profitabilnosti, već u prvom redu da pomogne zaustaviti inflaciju kroz poticanje veće štednje a manje potrošnje i investicija. Rekordni profiti banaka teško se uklapaju i ne samo to, već vjerojatno raskidaju klasične obrasce transmisije monetarne politike na gospodarstvo.

Je li u najboljem interesu hrvatskog gospodarstva da sav taj novac postane dio dobiti poslovnih banaka umjesto državnog proračuna?

Možda i jest pomalo tendenciozno direktno postaviti pitanje – je li u najboljem interesu hrvatskog gospodarstva da sav taj novac, preko 400 milijuna eura 2023. (a tek ćemo vidjeti što će biti 2024.), postane dio dobiti poslovnih banaka umjesto državnog proračuna? Ovaj novac, podrazumijeva se, neće biti iskorišten za investicije ili transfere u hrvatsko gospodarstvo, a s obzirom na trendove, niti za nova zapošljavanja od strane banaka. Kako je hrvatski bankarski sektor velikom većinom u inozemnom vlasništvu, to znači da će velika većina profita završiti u obliku dividende u inozemstvu, dakle kod dioničara UniCredita (vlasnica Zabe) i Intese Sanpaolo (vlasnica PBZ-a).

Možda je također tendenciozno primijetiti da nije nužno moralo biti tako, budući da je agresivno podizanje kamata uvjetovano nedavnim ulaskom u europodručje. No, cilj i nije prijedlog nedvosmislenog rješenja u obliku nove intervencije, već možda tek zabilježba da nismo svi jednaki u uvjetima „stezanja remena“. Dok jedni trpe inflaciju, rast cijene duga i realni pad životnog standarda, drugi bilježe rekordne profite. A budući da središnju banku koja bi reagirala na lokalne uvjete više nemamo, ostaje nam barem bilježiti.