nova stvarnost

Kao videoigre. Sociologija i psihologija masovne navale mladih dnevnih trgovaca na dionice i kriptovalute.

Goran Mihelčić / 16. srpnja 2021. / Članci / čita se 25 minuta

Goran Mihelčić / 16. srpnja 2021. / Članci / čita se 25 minuta

Goran Mihelčić / 16. srpnja 2021. / Članci / čita se 25 minuta

Goran Mihelčić / 16. srpnja 2021. / Članci / čita se 25 minuta

Amatersko dnevno trgovanje na burzama dionica i kriptovaluta jedan je od fenomena koji će obilježiti dvadesete godine, piše Goran Mihelčić. U članku detaljno analizira psihologiju dnevnog trgovanja, sličnosti s kockom i drugim ovisnostima, zatim demografske osobine sudionika, a posebno ističe karakteristike koje je dnevnom trgovanju mogla dati samo računalna tehnologija i kultura videoigara

Najpopularnija današnja platforma za dnevno trgovanje, Robinhood, priprema se za inicijalnu ponudu dionica na burzi te očekuje početno vrednovanje od barem 40 milijardi dolara. Samo šest mjeseci ranije, Robinhood je bio u središtu medijske pozornosti zbog rata oko cijena dionica Gamestopa koji je pratio eksplozivan rast prakse dnevnog trgovanja. Veliki su se investitori kladili na pad cijene Gamestopa, a mali ulagači, poklonici računalnih igara koje je Gamestop svojedobno prodavao – protiv njih.

Dnevno trgovanje još je jedan od pojmova koji široka javnost uči ove godine. Iako se čini da je, zbog Robinhooda i kriptovaluta, riječ o novijem fenomenu, dnevno je trgovanje prisutno već duže vrijeme diljem svijeta. Pandemija ga je dalje potaknula (iako i zasjenila). Interes za dnevno trgovanje postoji i u Hrvatskoj, pogotovo za kriptovalute. Zbog toga je HNB morala nedavno izdati upozorenje građanima da budu oprezni kod kupovanja kriptoimovine. Gotovo je sigurno da se radi o fenomenu koji je već sada dio svakodnevnog života sa svim svojim mogućim dobrim i lošim stranama.

Dio medija nazvao ih je malim, amaterskim ili uradi-sam ulagačima prema njihovoj stručnosti i financijskim mogućnostima. Drugi su njihovu trgovinu prema neizostavnom alatu, smartphoneu i gamifikaciji procesa, nazvali gamificiranim trgovanjem. Naziv dnevno trgovanje uveden je već devedesetih godina te suštinski opisuje njegovu prirodu.[i]

Iako se često stavlja naglasak na tehnički aspekt, točnije na smartphone aplikacije, vrlo je bitno bilo to što su Robinhood i njegovi konkurenti eliminirali provizije prilikom trgovanja. Primjerice u Sjevernoj Americi svaka transakcija naplaćivala se bar do desetak dolara, neovisno o njihovoj vrijednosti. Provizije su bile bitna praktična i psihološka prepreka dnevnom trgovanju. Ne samo što bi provizije predstavljale razmjerno značajan trošak za male ulagače, psihološki gledano odvraćale bi ljude od trgovanja ako imaju osjećaj da svakim klikom nešto gube.

Dodatna i najnovija pravno-tehnička inovacija ciljana na privlačenje malih ulagača omogućavanje je kupnje udjela u pojedinoj dionici. Svi žele imati dionice zvučnih divova poput Amazona, Tesle, Applea, Disneya i drugih, no često cijena jedne dionice nadilazi financijske mogućnosti malih ulagača. Od ljeta 2020. korisnici Robinhooda mogli su kupovati djeliće pojedine dionice, čime im je omogućeno da netko prividno postane dioničar Applea ili vlasnik Bitcoina, makar samo kao suvlasnik frakcije.

Eliminacija provizije i pojava aplikacija za trgovanje omogućila je napuštanje obrazovanih posrednika, brokera ili investicijskih fondova. Kako je glavni motiv dnevnim trgovcima brzo bogaćenje, često biraju popularne i nestabilne financijske proizvode čije cijene moraju pažljivo pratiti da bi ih mogli prodati ili kupiti u pravom trenutku. To stvara pritisak stalnog ulaganja mentalne energije i neredovitih nagrada koji je karakterističan za intenzivno nagrađujuće aktivnosti.

Robinhood aplikacija, najpoznatiji davatelj usluge za dnevno trgovanje, potekla je iz projekta Chronos Research, kojemu je cilj bio olakšati automatsku trgovinu investicijskim fondovima i bankama. Osnivači Chronosa, Vlad Tenev i Baiju Bhatt, shvatili su da njihov pristup omogućava širenje i na masu malih ulagača. Robinhood je dobio ime prema ideji približavanja velikih financijskih procesa malim ljudima. Tenev je navodno obožavatelj Thomasa Pikettyja i dijeli njegovo mišljenje da je nejednakost u bogatstvu ujedno i nejednakost u investiranju.

Lako razumljiva i intuitivna aplikacija imala je brzi rast. Robinhood je od 2013. do 2019. narastao na 6 milijuna korisnika, nadmašivši suparnike koji su postojali još od početaka Interneta. Rasli su i suparnici širom svijeta. Najveća britanska platforma Trading 212 udvanaesterostručila je svoju vrijednost, a broj korisnika izraelskog eToroa narastao je za 248%, na pet milijuna. Već krajem 2020. Robinhood i dnevno trgovanje bili su vrlo popularni, a nakon sage s dionicama GameStopa početkom 2021. Robinhood je postao svjetski poznat. Krajem ožujka 2021. imao je 31 milijun korisnika. U prva tri mjeseca 2021. njegovi prihodi po korisniku narasli su 65% u odnosu na isto tromjesečje 2020. Istovremeno 45% novca uloženog preko aplikacije potječe od novih korisnika iz 2020.

Europom se šire start-upovi koji nastoje kopirati uspjeh Robinhooda, poput njemačkog Trade Republic, Buxa u Nizozemskoj i Freetradea u Ujedinjenom Kraljevstvu. U Njemačkoj je 600.000 ljudi mlađih od 30 godina kupilo svoju prvu dionicu 2020. godine. Zadnji put kada su Nijemci masovno kupovali dionice bilo je 1996. kod privatizacije Deutsche Telekoma. Osnivač Bruxa, Nick Bortot, naveo je da se Europa ‘amerikanizira’ jer su kamate na ušteđevinu niske ili negativne, mirovinski sustavi neodrživi, a svi očekuju inflaciju.

Karakteristike prosječnog trgovca temeljito su se promijenile. Prosječna je dob trgovca na Robinhoodu 2019. bila 31 godinu (pri čemu je tek petina bila starija od 35 godina) a vrijednost njihovih portfelja kretala se između 1000 i 5000 dolara. U doba kada su oni rođeni (devedesetih godina), prosječan ulagač u SAD bio je star 50 godina i imao je portfelj od 47.000 dolara.[ii] Europske zemlje su tradicionalno bile sklonije štednji nego ulaganju u dionice, pa su sociodemografske razlike bile naglašenije nego u SAD. Do prošlog desetljeća ulaganjem na tržištu bavili su se isključivo visokoobrazovane osobe srednje i starije dobi. Pod utjecajem iz SAD mladi Europljani zainteresirali su se za trgovanje kriptovalutama i dionicama te se očekuje da će do kraja 2021. godine više od pola ulagača i trgovaca u Europskoj uniji biti mlađe od 30 godina. Trgovanje na burzi više nije privilegij ili, bolje rečeno, stereotip o višem srednjem sloju.

Neporecivo je da iza interesa za dnevno trgovanje leže uvjerenja o mogućnost brzih i velikih prinosa na temelju stalnog rasta vrijednosti dionica te nestabilnih, no načelno rastućih cijena kriptovaluta. Dodatni je čimbenik dostupnost novca za ulaganje. Štednja je u mnogim zemljama narasla od početka pandemije, a u zemljama poput Hrvatske rasla je i prije. Prema podacima Hrvatske narodne banke od 2014. godine ukupna štednja kućanstava u Hrvatskoj nadilazi ukupna zaduženja, a koronakriza nije utjecala na taj trend. Veliki rast štednje doveo je do pada kamatnih stopa, pa su mnogi štediše postali receptivni za alternative oročavanju novca u bankama, poput ulaganja u nekretnine. Mnogim mlađima, kojima kupnja nekretnina nadilazi financijske mogućnosti, bolja je alternativa dnevno trgovanje, to više jer su njegovi rezultati prividno brži.

Zlatno je pravilo ne ulagati novce koje si ne mogu dopustiti izgubiti. Srebrno je pravilo ne očekivati brzu zaradu. Dosadašnji ulagači smatrali su ulaganje maratonom, no novi ulagači smatraju ga sprintom. Štoviše, sprintom bez opasnosti spoticanja.

Britanska financijska regulatorna agencija u izvješću iz ožujka 2021. upozorila je da se čak 40% ranjivih mladih malih ulagača nije složilo s time da je jedan od rizika trgovanja novčani gubitak, a čak 78% ih vjeruje isključivo svojem instinktu. Gotovo 40% ih nije moglo objasniti svoja glavna ulaganja u osnovnim financijskim terminima. Jedna od tužbi pokrenutih protiv Robinhooda u prosincu 2020. navodila je kao primjer jednog od njegovih korisnika koji je u pola godine imao 12 700 trgovina, odnosno oko 70 trgovina dnevno, a da nije imao nikakvog prethodnog iskustva.

U ljeto 2020. godine ubio se dvadesetogodišnji student Alex Kearns jer je bio uvjeren da je nabio gotovo 730.000 dolara duga trgujući preko Robinhooda. U oproštajnoj poruci ispričao se obitelji da nikad nije namjeravao ponašati se toliko rizično i „da nije znao što radi.“ U stvarnosti Kearns nije ništa izgubio – bilanca na njegovom računu bila je 16.000 dolara, ali je krivo protumačio brojke na sučelju.

Robintrack[iii] je pokazao da se novi ulagači vode ekstremima. Kupovali su ili najlošije dionice očekujući da će im brzo skočiti cijena ili one najvećih poduzeća. Ova se strategija u siječnju pokazala uspješnom u slučaju GameStopa, a Dogecoin je pružio ‘dokaz“’da se ulaganje u razne nove kriptovalute potencijalno može pretvoriti u pravo bogatstvo.

U prvom tromjesečju 2021. udio prihoda Robinhooda od trgovanja kriptovalutama narastao je na 17% sa samo 4% godinu dana prije. Imovina korisnika u kriptovalutama se u istih godinu dana povećala čak 24 puta na 11,6 milijardi dolara. Velik dio nove kriptoimovine je u Dogecoinu koji je dao trećinu svih prihoda u prvom tromjesečju 2021. iako je bio gotovo bezvrijedan sve do Muskovih tvitova krajem siječnja 2021.

Priče o velikim uspjesima na tržištu podliježu survivorship biasu u kojem se pozornost pridaje samo iznimnim slučajevima. Kao što novine izvještavaju samo o velikim dobitnicima lutrije, a ne i svim igračima, tako se medijima šire priče samo o superuspješnim dnevnim trgovcima. Istraživanje iz 2021. pokazalo je da iza aktivnosti na Robinhoodu leži „ekstremno ponašanje krda.“ Dnevni trgovci slijepo su kupovali dionice s najvećim dnevnim promjenama. Iznimno naglašeno slijeđenje trendova u prosjeku je dovelo do gubitaka od 5 do 20 % većini dnevnih trgovaca. Međutim, promatrano ponašanje je bilo iz jeseni 2020. godine, a GameStop histerija tek se analizira.

Kako dnevno trgovanje nije nova pojava, postoje starija istraživanja koja su analizirala njegovu profitabilnost. Dnevno trgovanje bilo je rašireno u Tajvanu još devedesetih godina, a istraživanje iz 2011 (2013) ustanovilo je da je između 1992. i 2006. manje od 1% trgovaca moglo očekivati pouzdane prihode od trgovanja. Istraživanje iz 2020. iz Brazila ustanovilo je da je između 2013. i 2015. novac izgubilo 97% trgovaca koje je ustrajalo u dnevnom trgovanju više od 300 dana, a samo 1.1% ih je uspjelo zaraditi više od minimalne plaće, odnosno 0.5% od plaće bankovnog službenika. Istraživanje dnevnih trgovaca u Americi između 1991. i 1996. godine (inače klijenata Charles Schwaba prvog modernog komercijalnog pružatelja brokerskih usluga) još je 2000. godine pokazalo da su dnevni trgovci zarađivali otprilike 40% manje od moguće zarade preko pukog rasta vrijednosti dionica na tržištu.

Usprkos popularnim pričama, dnevni trgovci velikom većinom dugoročno ostvaruju manje i srednje gubitke, a njihov uloženi trud je zapravo efemeran. Robinhood je u veljači 2021. objavio da je vrijednost svih portfelja korisnika 35 milijardi dolara veća od novaca koji su uložili u svoje račune, no odbija otkriti kako je taj novac distribuiran.

U izjavi za Bloomberg iz travnja 2020. godine nova ulagačica Nicole Kelleher nazvala je ulaganje preko Robinhooda čudesnim. „Potpuni sam noob (neiskusna) kada se radi o dionicama. Nije da sam uložila tisuće i tisuće dolara, no ovo je početak. Vidjet ćemo što se događa. Teško mi je to reći, no ovo je poput kockanja.“ Dva desetljeća ranije, fMRI istraživanje aktivacije neurona u mozgu pokazalo da je da iščekivanje novčanih nagrada kod financijskog rizika aktivira dijelove mozga na vrlo slično kao u ovisnika o kokainu.

Psihološki gledano, dnevno trgovanje gotovo savršeno odgovara mehanizmima stvaranja ovisnosti i bez gamifikacije. Dnevni trgovci često se i neredovito nagrađuju ‘rastom’ cijena kriptovaluta ili njihovih odabranih dionica što ih ohrabruje da nastave tražiti dodatne nagrade. Neredovito nagrađivanje najdjelotvorniji je oblik kondicioniranja ponašanja i leži iza mehanizama klađenja ili igranja lutrije. Teoretski, dnevno trgovanje može predstavljati pozitivan izvor prihoda i poboljšati život ‘ovisnika’, no zabrinjavajuće je što dnevni trgovci sve dobitke odmah reinvestiraju, a često uzimaju i kredite ili posuđuju novac od drugih kako bi iskoristili neki novi trend, ‘lansiranje rakete do Mjeseca’.

Veliko je i pitanje kako brojni novi trgovci postavljaju mentalne granice za prekid trgovanja. Ako im je cilj obogatiti se, kada će se smatrati dovoljno bogatima? Hoće li zbilja zacrtati neku granicu poput milijunskog iznosa od čijih kamata mogu živjeti mirno ostatak života ili će ganjati još već bogatstva? Istraživanja pokazuju da ljudi procjenjuju svoj trenutni i željeni socioekonomski status u odnosu na druge, a ne u odnosu na neke statične pokazatelje. Visoko kompetitivno okruženje ohrabruje uspoređivanje s najuspješnijima te je malo vjerojatno da se bilo koji dnevni trgovac umirovi.

Mnogim je važniji ugled i priznanje drugih. Usprkos milijunskim portfeljima neki izjavljuju da im je bitnija popularnost na forumima za amatersko trgovanje gdje su poznati kao gurui i čije poteze kopiraju deseci tisuća drugih. Zašto uopće likvidirati svoje bogatstvo i pokušati postati nouveau riche među postojećim elitama kada već imaju svoju sferu obožavatelja za koje su idoli? Ne moraju kupovati vile i luksuzne predmete, ići na elitne destinacije i izvoditi druge aktivnosti po kojima se elita izdvaja. Dovoljno im je održavati portfelj s dobicima iz tjedna u tjedan i biti aktivni na društvenim medijima. Stoga uz kockarsku ovisnost, dnevnim trgovcima prijeti i oblik ovisnosti o Internetu.

„Ako provodiš 12 sati dnevno misleći o sportskim okladama imaš problem, no ako netko provodi 12 sati dnevno misleći o burzi u mnogim bi krugovima bio hvaljen.“

Istraživanje moguće patologije ovisnosti o trgovanju nije čak niti vrlo nova ideja. Konsenzus u kliničkoj psihologiji i psihijatrijskoj znanosti do prije trideset godina bio je da se trgovanje financijskim proizvodima ne može ubrojiti u kockarska ponašanja. Naime, smatralo se da je ključan element kockarskih ponašanja oslanjanje na sreću, a ne na vještinu (makar kasina imaju dosta igara poput kartanja koje zahtijevaju vještinu). Mogućnosti značajnog trgovanja dionicama su dominantno bile privilegij viših i obrazovanijih slojeva. Jedan od američkih stručnjaka za kockanje upozorio je da „ako provodiš 12 sati dnevno misleći o sportskim okladama imaš problem, no ako netko provodi 12 sati dnevno misleći o burzi u mnogim krugovima bio bi hvaljen.“ Konačno, vjerovalo se da je bitna razlika što se kod financijskih špekulacija za razliku od lutrije nije moglo znati koliki su konkretni mogući gubici i dobici.

Stavove su postepeno počele mijenjati dvije stvari: rastući trend slučajeva pronevjere u financijskom sektoru gdje su počinitelji kompulzivno gomilali gubitke bez izravne motivacije za osobnom dobiti te pojava prvih usluga trgovanja preko Interneta još krajem devedesetih. Anegdotalna svjedočanstva o pretjeranom trgovanju prerasla su u vidljivi trend i sličnosti u ponašanju s ovisnicima. Već više godina postoje prijedlozi da se patološko trgovanje uvrsti kao podvrsta kockarske ovisnosti.

U pojednostavljenom istraživanju sličnosti između ovisničkog ponašanja i ulaganja u dionice provedenom 2012. u Hrvatskoj pokazalo da bi između 80 do 95% ulagača zadovoljavalo minimalne kriterije za postojanje ovisnosti. Druga istraživanja pokazala su da su u mnogih trgovaca prisutna ista kognitivna iskrivljenja kao i u kockara, poput Monte Carlo pogreške, selektivnog pamćenja uspjeha i neuspjeha te razni oblici racionalizacije svog ponašanja, no bili su bolje društveno prilagođeni, obrazovaniji i bolje surađivali s okolinom. Veliko poljsko istraživanje iz 2013. pokazalo je da postoji vrlo jaka povezanost između rizika za kockanje i vremena uloženog u dnevno trgovanje. Istraživači su zaključili da su dnevni trgovci bili više pogonjeni traženjem pozitivne nagrade nego konkretnih financijskih rezultata.

U članku talijanskih psihijatara iz 2016. godine, autori su predložili potencijalne dijagnostičke kriterije za patološko trgovanje koji uključuju, među ostalim, kompulzivno dnevno trgovanje, rastuću potrebu za trgovanjem sve većih količina novca, sve više ulaganja vremena u traženje novih prilika za ulaganje i lovljenje gubitaka da se ‘poravnaju’ dobicima što su sve oblici ponašanja koje platforme i forumi za dnevno trgovanje ohrabruju. U kliničkoj slici svojih pacijenata su ustanovili da je patološko trgovanje započelo (kao i kod kockanja) nizom redovitih malih dobitaka, što je potaknulo prijelaz na veća i rizičnija ulaganja. Da bi si racionalizirali svoje ponašanje, oboljeli su počeli narcistički vjerovati da su zapravo sjajni ulagači te su izjavljivali da su „razvili sustav analize dionice bolji od onog Warrena Buffetta“ ili da je „Soroš bio samo sretan, dok sam ja superioran, no danas se tržištima više manipulira.“ Opsesija trgovanjem i dobicima eventualno bi prešla u ovisničku kompulziju, narušila psihičko i fizičko zdravlje oboljelih, te uništilo njihove odnose s drugima, baš kao u drugih ovisnosti. Talijanski psihijatri posebice su naglasili da je online-trgovanje posebno opasna vrsta patološkog trgovanja detaljna sučelja i mnoštvo lako dostupnih podataka mogu neopravdano potkrijepiti lažni osjećaj kontrole nad situacijom.

Istraživanje u Australiji iz 2016. utvrdilo je da je dnevno trgovanje često u kockara, a čak i u dnevnih trgovaca koji se nisu bavili tradicionalnim kockarskim aktivnostima postojale su velike sličnosti u ličnosti poput kompetitivnosti, emocionalne nestabilnosti, impulzivnosti i traženje stimulacije. Studija osam pretjeranih trgovaca iz Francuske objavljena 2016. godine ustanovila je da su dnevni trgovci prilikom trgovanja kupovali i prodavali dionice gotovo odmah, „prateći stanje burze iz minute u minutu, sa brzinom reakcije koja je bila blizu onim u automata za igre na sreću.“ Nisu razumjeli većinu poteza na tržišta već su se vodili osjećajima i instinktom iako su bili uvjereni da su razvili stručnost za ulaganje. Polovica analiziranih slučajeva okrenula se trgovanju da pobjegne iz depresivne i bezizlazne okoline, dok je druga polovica kasnije počela patiti od depresije zbog posljedica ovisnosti. Drugo francusko istraživanje iz 2018. predložilo je da financijske profesionalce od ovisnika razlikuje nemogućnost kontroliranja svojeg ponašanja, te prihvaćanja nepovratnih gubitaka.

Ova istraživanja bila su zasnovana na predrobinhoodovskim dnevnim trgovcima. Važno je uočiti dvije bitne razlike između starih i novih dnevnih trgovaca. Prva bitna razlika je da su se stari dnevni trgovci morali postepeno okretati drugim oblicima rizičnijih financijskih aktivnosti, odnosno prešli su u kupovanje na marginama, kreditna opterećenja, derivative. Suvremeni dnevni trgovci samo se nomadski sele sa kriptovalute na kriptovalutu, iščekujući novi Gamestop ili Dogecoin. Štoviše, zbog straha od udara regulatora, Robinhood i drugi pružatelji usluga ove godine donekle su otežali pristup naprednijim financijskim opcijama. Usprkos tome vrlo je vjerojatno da će i novi dnevni trgovci početi seliti na naprednije i rizičnije opcije, ne zato jer nemaju drugog izbora jer već misle da imaju talent za ulaganja.

Druga bitna razlika je što su patološki trgovci prije pet godina još većinom dolazili iz gornjeg srednjeg sloja. Današnji dnevni trgovci mladi su, često studenti, nezaposleni ili neredovito zaposleni, a često koriste ušteđevinu za crne dane. Valute i dionice danas se prodaju čekajući autobus ili čekajući u redu za trgovinu, često na poticaj vršnjaka.

Velike kritike upućene su pružateljima usluga dnevnog trgovanja da ih namjerno ohrabruju kroz gamifikaciju svojih usluga. Gamifikaciju se pojednostavljeno može opisati kao način na koji neka aktivnost postaje psihološki nagrađujuća. Posao koji svaki dan radimo ili uloga koju imamo u obitelji može biti nagrađena priznanjima drugih ili zadovoljstvom pa i financijski. Ishodi su u svakodnevnom životu nesigurni, obično ne dolaze odmah i nije ih lako kvantificirati ili konkretno mjeriti.

Gamifikacija u neki proces uvodi što više prilika za očite i brze nagrade čime se stvara motivacija za daljnju aktivnost. Nagrađujuća aktivnost pretvara se u superstimulus (doživljaj koji intenzitetom nadilazi prirodne doživljaje), slično onome što su okusi slatkih pića i jela u odnosu na okuse sirove hrane. Gamifikacija se često tumači rečenicama poput „neka bude slično videoigri“ no to ne znači da sve bude šareno ili djetinjasto; to znači da ima što više jasno oblikovanih ciljeva koje treba ispuniti da se dođe do nagrade.

Gamifikacija je već duže vrijeme česti element u dizajnu aplikacija i usluga, a njen ulazak na tržište dionicama predviđao se na raznim simpozijima već prije desetak godina. Uostalom, same postavke tržišta dionicama lako vode do osnovnih principa gamifikacije – nagrade su jasno kvantificirane kroz dobitak ostvaren na trgovanju. Nedostajao je način da se proces lako prevede u dnevnu aktivnost kroz mnoštvo manjih aktivnosti.

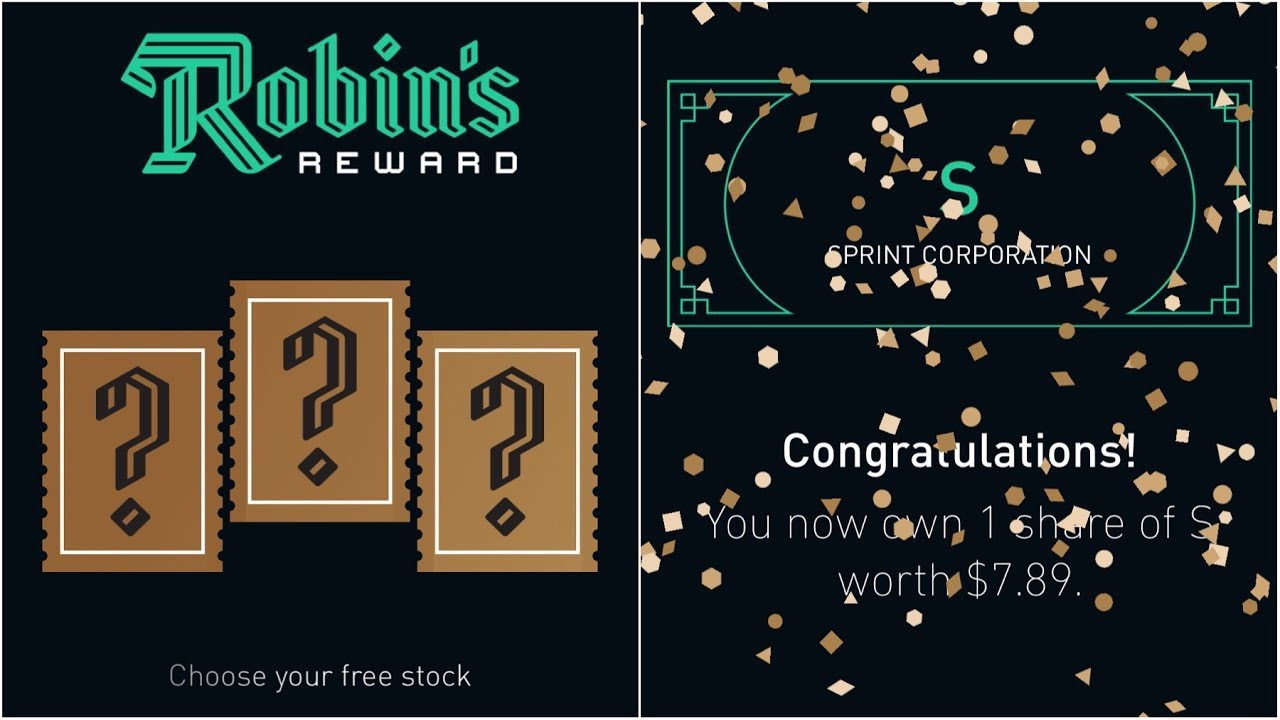

Robinhood aplikacija kritizirana je da potiče korisnike da se njome koriste što više, primjerice animacijom slavljeničkih konfeta koja bi se prikazivala nakon prve trgovine (uklonjena je nakon prigovora), zatim nuđenjem mogućnosti da dobiju dio suvlasništva prestižne dionice ako dovedu novog korisnika te nuđenjem raznih statistika o korisnicima (uključujući ljestvice najboljih ulagača ili dionica) što je ekvivalent natjecateljskih ljestvica. Korisnici dobivaju podsjetnike u obliku šarenih emailova ili obavijesti na mobitelima, nagrađuju se nasumičnim besplatnim dionicama, a svoje mjesto na listama čekanja za akcije mogu poboljšati tapkanjem po ekranu (ograničeno na 1000 tapkanja po danu). Uostalom, prva nagrada za nove korisnike bila je virtualna lutrijska srećka koju je bilo potrebno ‘izgrebati’ da bi se otkrilo koliko je novi korisnik osvojio.

Robinhoodovi suparnici nisu mnogo drugačiji. EToro nudi korisnicima usporedbu portfelja i mogućnost međusobnih razgovora, a ujedno i mogućnost da preko jedne jedine tipke – copytrading, kopiraju trgovinu najuspješnijih korisnika čime nestaje potreba da istražuju sami za sebe. Ulagači amateri automatski potiču trgovinu vrijednu desetke milijuna dolara a za što dobivaju proviziju od 2,5 posto, baš kao brokeri, iako to pravno nisu. Iako copytrading nije omogućen za korisnike iz svih zemalja zbog različite pravne regulacije financijskog savjetovanja, moguć je u svima za kriptovalute.

Novi čelnik američke Komisije za nadzor trgovine vrijednosnicama[iv] Gary Gensler u svibnju 2021. naveo je gamifikaciju ulaganja kao jednu od opasnosti. „Mnoge od novih aplikacija navode ulagače da trguju što više. Neka istraživanja upozoravaju da aktivnije trgovanje ili čak dnevno trgovanje prosječnom trgovcu smanjuje prinose.“ Problematično je što je gamifikacija ključ prihoda novih pružatelja usluga dnevnog trgovanja.

Naime, ako Robinhood ne uzima provizije pri trgovanju, kako zarađuje? Korisničke akcije (prodaje i kupnje) poput kupovanja djelića suvlasništva dionica Robinhood prodaje konvencionalnim brokerskim agencijama i fondovima. Robinhood sve manje naglašava taj izvor prihoda iako ga u prošlosti nije krio. Razlog su optužbe korisnika da ih monetizira.

Od toga je Robinhood 2020. zaradio 720 milijuna dolara što je činilo 75% njegovih prihoda. U prvom tromjesečju 2021. udio od tih prodaja narastao je na 81%. Sam Robinhood očekuje 2021. barem udvostručiti prihode. U interesu mu je ne samo privući nove korisnike već navesti postojeće da trguju što više. Znakovito je da je usprkos eksplozivnom rastu u 2020. profit Robinhooda bio tek 7 milijuna dolara, zbog velikih rashoda. Kao i u kockanju, gubici često poništavaju dobitke.

Još u predrobinhoodovsko vrijeme, jedan indonezijski trgovac pisao je o tome kako se 2017. ‘navukao’ na opsesivno trgovanje bitcoinom. „Čitav trend trgovanja kriptovalutama je poput klađenja na neprekidnu utrku konja u kojoj se novi natjecatelji uvrštavaju u postojeću utrku gotovo svakog dana.“ Južnokorejska vlada je krajem 2017. godine pokrenula borbu protiv pretjeranog trgovanja kriptovalutama, a tadašnji premijer Lee Nak-yon upozorio je na opasnost od „iznimno izobličenog ili patološkog fenomena.“

Aktualna istraživanja zasebno proučavaju sklonosti trgovanju rizičnim dionicama i kriptovalutama, a rezultati pokazuju da trgovanje kriptovalutama predstavlja „teži“ oblik kockarskog ponašanja. Istraživanje iz 2019. otkrilo je da je preko polovice kockara trgovalo kriptovalutama unutar posljednjih godinu dana. Pri tome su za trgovinu bili manje zainteresirani stereotipni kockari (korisnici kasina), a više oni skloniji klađenju u sportu. Oni koji su trgovali dionicama i kriptovalutama bili su mnogo mentalno lošije od onih koji su trgovali samo dionicama ili samo kriptovalutama. Međunarodno istraživanje objavljeno u lipnju 2021. također je potvrdilo da je sklonost kockanju, osobito patološkom kockanju, bila povezana sa sklonosti dnevnom trgovanju kao i trgovanju kriptovalutama.

Samoprozvani guru dnevnih trgovaca, sportski bloger David Portnoy, proslavio se tvrdnjom da postoji samo jedno pravilo za razumijevanje burze – cijene uvijek rastu. Velika većina dnevnih trgovaca financijski je nepismena, no posebno je zabrinjavajuće što ne smatraju da trebaju postati pismeniji. Zašto bi kada već ostvaruju dobitke slijedeći upute s YouTubea i foruma? Tržište je ionako namješteno u korist elita te trebaju samo prepoznati njihove tržišne manipulacije.

Konvencionalni i novi mediji snažno pojačavaju postojeće priče o propuštenim prilikama ulaganja u kriptovalute ili dionice zbog čega se u mnogih s bilo kakvom ušteđevinom javlja strah od propuštanja prilike. Zbog postojeće nesigurnosti na tržištu rada i rasta ovisnosti o gig ekonomiji, mnogima se čini lakše doći do novca za život ulaganjem nego kroz karijeru. S druge strane jednom kada se okušaju u dnevnom trgovanju, njihovi kolege ih potiču da ostanu uporni preko raznih ‘hodl’ memova i ponavljanja priča o cijenama AMC i Gamestopa odnosno Bitcoina i Dogecoina.

Pribjegavanje ovisnosti često je u ljudi nezadovoljnih, razočaranih ili nesigurnih svojim životom što vodi do mentalnih problema poput depresije, anksioznosti, osjećaja bespomoćnosti ili manje vrijednosti. Ovisnosti o kockanju obično su skloniji muškarci (zbog bioloških i kulturalnih predispozicija kompetitivnosti i sklonosti rizičnom ponašanju) koji su većinom dnevni trgovci, kao i osobe u mlađoj odrasloj dobi koji su također velika većina novih dnevnih trgovaca. Rizik prepoznaju i institucije tradicionalno spore da prate razvoj fintecha.

Na kraju lipnja 2021. godine, Robinhoodu je određena najveća kazna u povijesti američke regulatorne agencije FINRA[v] zbog „široke i značajne štete“ korisnicima. Robinhood je pod istragom američkih saveznih i državnih regulatornih agencija zbog loše komunikacije s korisnicima, pogreški u prikazu informacija i nedostupnosti. Među tužbama ističe se ona New Yorka zbog omogućavanja pranja novca, a tu je i više od pedeset zasebnih tužbi jednog ili grupa korisnika zbog iznenadnih uvođenja ograničenja u trgovanju dionicama u siječnju 2021. (kada je Robinhood ostao bez jamstvenog kapitala).

U Europi su pitanja o reguliranju servisa za dnevno trgovanje sve češća. Neki su Robinhoodovi modeli zbog sukoba interesa ilegalni u Ujedinjenom Kraljevstvu i Nizozemskoj, ali ne i u Njemačkoj. Tako njemački Trade Republic prodaje trgovine svojih korisnika Düsseldorfskom Lang & Scwarzu koji izvršava trgovine na Hamburškoj burzi. Nizozemski Bux trgovine korisnika kompilira u jednu veliku koja se provodi krajem dana, a trenutno izvršavanje zasebne trgovine naplaćuje 1 euro po trgovini. Njemački Scalable Capital korisnicima nudi opcije pretplate od 2.99 eura mjesečno za neograničeno trgovanje bez provizije ili naplaćuje 99 eurocenta po trgovini.

Moguća unificirana regulacija dnevnog trgovanja razmatra se na razini Europske unije pri čemu se fokus institucija sve više pomiče sa kriptovaluta kao načina za izbjegavanje oporezivanja na njih kao riskantan financijski proizvod. Hrvatska narodna banka početkom srpnja 2021. objavila je upozorenje građanima da budu oprezni kod kupovanja kriptoimovine jer „ima obilježja špekulativnog ulaganja u kojemu riskiraju izgubiti dio ili cijeli iznos uloženog, pri čemu ne uživaju nikakvu pravnu zaštitu. […] Trenutačno su u tijeku pregovori u okviru Vijeća EU-a glede uredbe o tržištima kriptoimovine kojom bi se nastojalo regulirati izdavatelje kriptoimovine te pružatelje usluga povezanih s kriptoimovinom [… no] ne očekuje se prije 2023. godine.“

Prije dvije godine nobelovac Shiller pokušavajući objasniti popularnost Bitcoina dotakao se više objašnjenja među kojima i straha od nejednakosti. „Tijekom 21. stoljeća, budući da se ekonomska nejednakost u razvijenim zemljama povećala vrlo brzo, mnogi se osjećaju bespomoćno i žele veću kontrolu nad svojim životima. […] Milijuni studenata diljem svijeta pitaju se priprema li ih njihovo obrazovanje za posao, stvarajući tjeskobu koja izravno hrani zarazu tehnološki pogonjenih kriptovaluta poput Bitcoina koje bar površno nude neku nadu gospodarenja računalima.“[vi]Shiller naglašava i strah ljudi od gubitka poslova zbog automatizacije, koji je prisutan još od zadnje industrijske revolucije. No to više nije strah od gladi, već od nepotrebnosti i podijeljenosti u svakodnevnom životu.

Shillerovo razmišljanje vjerojatno je previše romantično. Dnevno trgovanje dionica i kriptovaluta mnogima uistinu pruža nadu u alternativni ili dopunski prihod. Razni oblici dnevnog trgovanja ljudima nude alternativu: način da se nešto ušteđevine i kredita pretvori u manja bogatstva jašući poput free ridera na neopravdanom bogaćenju elita. Ako bogatiji samo postaju bogatiji, zašto se netko ne bi prikrpao posljednjoj Muskovoj tržišnoj manipulaciji cijenama?

Mnogi su u dnevno trgovanje uskočili tek na kraće vrijeme oko sage sa Gamestopom ili Dogecoinom, te ga napustili kada su shvatili da je trend prošao. Problematično je što su dnevni trgovci ranjive skupine za kompulzivno ponašanje, a poslovni model pružatelja usluga ovisi o kvantiteti trgovina. U interesu im je ohrabrivati i ne boriti se previše protiv kompulzivnog ponašanja, kao što je to u interesu i kladionicama, kasinima te tvrtkama za videoigre. Robinhood, koji je stjegonoša dnevnog trgovanja tako je suprotnoj svojoj službenoj misiji demokratizacije ulaganja stvorio kasino u džepu.

U trenutku pisanja teksta nepoznato je kako će Robinhood, kao najbolji egzemplar modernog dnevnog trgovanja, proći pri vlastitom izlasku na burzu. Iako očekuje prihode od tek 2 milijarde dolara, istovremeno očekuje vrednovanje koje je 15 do 20 puta više od njegovih očekivanih prihoda uz upitne profite zbog velikih rashoda. Ponašanje njegovih korisnika zabrinulo je desetke regulatornih tijela u Americi. Vrijednost dionica Robinhooda mogla bi doživjeti krah i time ironično postati privlačna samim dnevnim trgovcima. Neovisno o njegovoj sudbini na burzi, dnevno trgovanje postalo je model koji je postao previše privlačan drugima. Zbog rastuće nejednakosti, nepovjerenja u institucije, kraha stabilnog zaposlenja i koronakrize, dnevno trgovanje postati će jedan od trendova koje će obilježiti dvadesete godine ovog stoljeća sa svim svojim dobrim i lošim posljedicama.

[i] Terminološka je nedoumica kako nazvati pružatelje usluga dnevnog trgovanja – radi li se o neobrokerskim tvrtkama, masovnim brokerajima ili smartphone brokerskim tvrtkama? Konsenzus ne postoji iako se sve češće pojavljuje termin neobrokeri.

[ii] U Sjevernoj Americi radnici najviše zarađuju između 45. i 55. godine života jer tada imaju samostalnu djecu, visoke plaće i malo zdravstvenih troškova. Slično je i u drugim G20 ekonomijama, no ne i u Hrvatskoj.

[iii] Servis koji je pružao usluge vanjskog (van aplikacije) praćenje popularnosti dionica. U kolovozu 2020. Robinhood ga je onemogućio promjenama u kodu.

[iv] SEC tj. Securities and Exchange Commission

[v] Finra – Financial Industry Regulatory Authority.

[vi] Robert Schiller (2019), Narrative Economics: How Stories Go Viral & Drive Major Economic Events, 8 i 9. str.