uz prijedlog porezne reforme

Uvođenje proporcionalnog poreza – signaliziranje inozemstvu koliko smo “lijepi”. Kome se zaista rasterećuju plaće

Priredio Karlo Vajdić / 28. rujna 2018. / Perspektive / čita se 9 minuta

Priredio Karlo Vajdić / 28. rujna 2018. / Perspektive / čita se 9 minuta

Priredio Karlo Vajdić / 28. rujna 2018. / Perspektive / čita se 9 minuta

Priredio Karlo Vajdić / 28. rujna 2018. / Perspektive / čita se 9 minuta

Hrvatska uvodi proporcionalno oporezivanje dohotka (umjesto progresivnog) u trenutku kad ga druge zemlje napuštaju. Opravdava to nastojanjem da se zadrže visokokvalificirani radnici. Međutim, profesionalci, IT stručnjaci i liječnici, koji najviše iseljavaju, ne primaju plaće koje se sad rasterećuju.

Hrvatska vlada u parlamentarnu je proceduru uputila niz zakona kojima se prilagođava porezni sustav, a među predloženim izmjenama je i prilagodba poreza na dohodak. Ključno je proširivanje poreznog razreda za koji se primjenjuje stopa od 24%. Gornja granica tog razreda trebala bi se pomaknuti na 360 tisuća kuna godišnje, odnosno viša stopa od 36% bi se razrezivala samo na dohodak koji prelazi 30 tisuća kuna mjesečno, čime bi Hrvatska zapravo prešla na proporcionalni porez na dohodak ili tzv. flat-tax.

Uvođenje proporcionalnog poreza u Hrvatskoj u ovom trenutku indikativno je iz dva razloga: (1) uvodimo ga gotovo 25 godina nakon što je krenuo njegov populistički val u bivšim državama komunističkog bloka i (2) uvodimo ga kad već neko vrijeme postoje sumnje u njegove kvalitete i nakon što su ga države koje su ga koristile godinama polako počele napuštati.

Proporcionalni porez (flat-tax) svoje zlatno doba doživio je upravo u razdoblju prelaska istočnoeuropskih i srednjeazijskih država iz planske u tržišnu ekonomiju. Glavna argumentacija za njegovo uvođenje potječe iz knjige koju su sredinom osamdesetih objavili američki ekonomisti Robert Hall i Alvin Rabushka, obojica vezani uz istraživački institut Hoover. Dobar pregled povijesti uvođenja i primjene proporcionalnog poreza u postkomunističkim državama daje knjiga „Od trijumfa do krize“ objavljena ove godine u izdanju Cambridge University Pressa. Autori Hilary Appel i Mitchell A. Orenstein bave se neoliberalnim ekonomskim reformama u postkomunističkim državama, pa tako i fiskalnim sustavima, odnosno porezom na dohodak.

Appel i Orenstein ističu da su tranzicijske države prihvaćale i uvodile i ona rješenja koja od njih nisu tražile ni međunarodne financijske institucije ni Europska unija. Naprotiv, Međunarodni monetarni fond se protivio uvođenju proporcionalnog poreza upozoravajući na pad prihoda proračuna. Neki dužnosnici Fonda su izjavljivali i da je takav porez loša ideja za države u kojima postoji velika razlika u dohotcima.

Danas neku vrstu proporcionalnog poreza koristi 21 bivša komunistička država. Usprkos razlikama u političkim i ekonomskom sustavima zajedničko im je primjenjivanje jedinstvene porezne stope na dohodak svih poreznih obveznika. No, zahvaljujući razlikama u primjeni i činjenici da se porez obično razrezuje iznad nekog minimuma, osnova progresivnosti ipak se zadržava. Uvođenje proporcionalnog poreza je obično išlo zajednički s uvođenjem dodatnih pogodnosti ili olakšica.

Države su flat-tax uvodile u valovima, često kad bi to inicijalno napravila neka susjedna država. Prva ga je još 1994. godine uvela Estonija, a tri godine kasnije slijedile su Litva i Latvija. Slovačka je 2004. godine otišla i korak dalje te je propisala jedinstvenu poreznu stopu za porez na prihod, dobit i dodanu vrijednost. Čak su i Slovenija i Poljska, koje nisu uvodile prorporcionalni porez, djelomično prilagođavale svoje stope kako bi se razlika među njima smanjila.

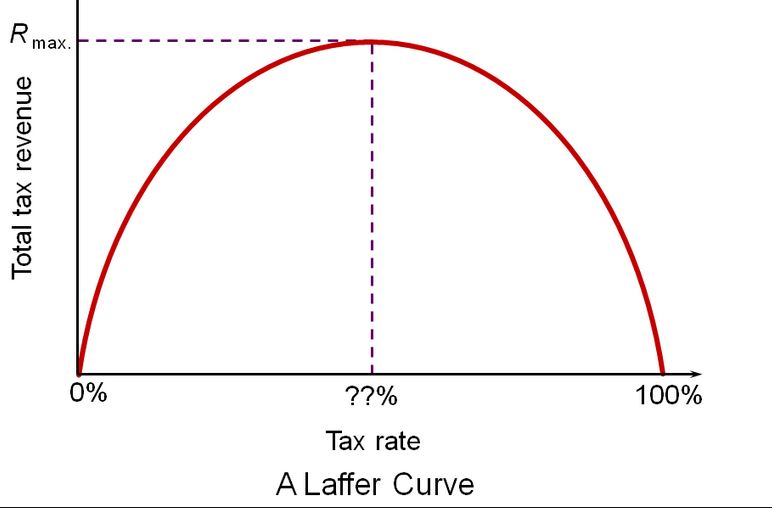

Uvođenje proporcionalnog poreza obično se podupire s nekoliko argumenata. Jedan od njih je tzv. Lafferovo pravilo koje tvrdi da oporezivanje iznad neke optimalne stope smanjuje porezne prihode (jer s rastom stope jača i otpor prema plaćanju poreza). Dakle, primjenjivanjem neke niže stope porezni prihodi bi trebali rasti jer oni koji prije nisu plaćali poreze na taj način izlaze iz sive ekonomije. Uz to, računa se da će proporcionalni porez dovesti i do toga da se poduzetništvom počnu baviti i oni koji se do tog trenutka nisu jer jedinstvena porezna stopa djeluje pravedno (ne „kažnjava“ one koji zarađuju više). Dodatni argument je jednostavnost sustava koji ima niže birokratske troškove. No, najjači argument prilikom uvođenja je, čini se, bila konkurentnost kojom su tranzicijske države željele privući inozemne investicije te su uvodile proporcionalni porez usprkos upozorenjima međunarodnih financijskih institucija. Vodila se utrka u tome tko će više srezati poreze. Neka istraživanja su pokazala da vjerojatnost da će neka država početi primjenjivati flat-tax raste s brojem država u okruženju koje ga već primjenjuju.

Posljedice su bile takve da su u prvoj godini, očekivano, najveće koristi imali oni s najvišim prihodima jer je većina država jedinstvenu stopu odredila ispod razine prethodne najviše stope (Latvija i Litva su tu bile izuzeci). U dijelu gdje je stopa poreza bila viša od dotad najniže stope progresivnog poreza udarac na najsiromašnije je ublažavan socijalnim transferima, a posljedice uvođenja proporcionalnog poreza na one sa srednjim primanjima je bio uglavnom neutralan.

No, udarac na proračune država bio je značajan, pišu Appel i Orenstein. Prema izračunu MMF-a u godini nakon reforme iznos poreza na dohodak u postotku bruto domaćeg proizvoda rastao je samo u Latviji, Litvi i Rusiji. U velikoj većini drugih država porezni prihodi su smanjeni u suprotnosti s Lafferovom teorijom.

Financijska i ekonomska kriza krajem prošlog desetljeća preokrenula je trendove i neoliberalne reforme koje su provedene tijekom 2000-ih su preokrenute. Slovačka je ponovo razdvojila nekoliko poreznih stopa, kao i stope poreza na dohodak, dobit i dodanu vrijednost. Češka je uvela tzv. porez solidarnosti koji je obuhvaćao one s visokim prihodima. Prvotno je zamišljen kao privremeni porez koji će imati trajanje od tri godine, no prihodi su premašili očekivanja što je bio još jedan argument protiv Lafferove teorije. Zbog deficita u proračunima proporcionalni porez napustile su i Albanija, Ukrajina i Latvija pri čemu je posebno važan slučaj Latvije jer je ona jedna od država koje su ga najranije usvojile. Nakon krize proporcionalni porez uvela je jedino Mađarska i to 2011. godine, s time da su ga Bosna i Hercegovina i Bjelorusija uvele tijekom krize.

Ukupno gledajući, korištenje proporcionalnog poreza jasno se smanjilo nakon krize. Iako ga je u potpunosti povukao tek manji dio država, u nekima od onih koje ga i dalje koriste, poput Estonije, Rumunjske ili Bugarske i dalje su aktivni oponenti koji zagovaraju progresivniji sustav oporezivanja. Neke od vlada država koje ga i dalje koriste pak povećavaju progresivnost poreza dugim mjerama.

Argumenti koje hrvatska vlada koristi u provođenju reforme dijelom se razlikuju od argumenata koji su se koristili za uvođenjem proporcionalnog poreza u ostatatku država bivšeg komunističkog bloka. Vlada se ne poziva na Lafferovo pravilo očekujući da bi prihodi mogli porasti, nego tvrdi da promjena dolazi radi jačanja konkurentnosti. Kažu da na „odljev visokoobrazovanih mladih radnika iz zemlje, između ostaloga, utječe i visoko porezno opterećenje“. Reformu opravdavaju željom da „značajnije“ rastu plaće „osobito radnicima u sektoru visokih tehnologija“ te kako bi se „spriječio odljev visokokvalificiranih radnika iz zemlje“. Uvjereni su da će ovim potezom utjecati „na konkurentnost visokoobrazovanih radnika u odnosu na zemlje u okruženju“. Kao i da će se olakšati „povratak hrvatskih iseljenika i njihovih potomaka“.

Konkurentska argumentacija je u najmanju ruku upitna. Visokokvalificirani radnici iz Hrvatske ne bježe u zemlje u okruženju (ili izvan njega) koje koriste proporcionalni porez s niskom stopom, nego bježe u zemlje koje imaju progresivne poreze. Dakle, teško se može zaključiti da je progresivan ili visok porez na dohodak baš taj razlog zbog kojeg Hrvatska ostaje bez visokoobrazovane radne snage. Brojke koje je ovih dana objavio Eurostat ukazuju da pravila nema – natprosječan broj znanstvenika i inžinjera u odnosu na svoj broj stanovnika imaju Velika Britanija i Njemačka, ispodprosječan Italija i Francuska – sve zemlje s progresivnim porezima.

Početkom ljeta Predrag Bejaković, istraživač Instituta za javne financije, u jednom je svojem komentaru napisao da je broj osoba koje u Hrvatskoj plaćaju porez po višoj stopi „vrlo malen“ i da ne postoje točni podaci, ali da se radi „o približno četiri do pet posto poreznih obveznika“. On je zbog toga zaključio da „iako normativno nemamo proporcionalni porez, veliki broj poreznih obveznika koji plaćaju po istoj stopi pokazuje da ga u suštini već imamo“. Dodatnim proširenjem razreda u kojem se porez plaća po stopi od 24% udio onih koji ga plaćaju po višoj stopi još će se više smanjiti, a s njim i progresivnost poreza na dohodak.

Slično tvrdi i Matija Kroflin, stručni asistent u Nezavisnom sindikatu znanosti i visokog obrazovanja prema kojem se neto plaće veće od 16.344 kune, veliki dio kojih će zahvaljujući promjenama sada ulaziti u niži porezni razred, rijetko isplaćuju liječnicima, znanstvenicima, mladim IT stručnjacima, itd. Čak i ako se koji liječnik ili znanstvenik nađe u toj skupini plaća će mu biti rasterećena do par stotina kuna i teško da to može biti ozbiljan motivirajući faktor. S druge strane plaća od cca 50.000 kuna bit će povećana za više od 10 posto, tvrdi Kroflin.

Prema njegovim izračunima porez po najvišoj stopi će plaćati samo 0,9 posto zaposlenih, odnosno sve osobe s maksimalnim poreznim opterećenjem (samac s prirezom od 18 posto) čija se neto plaća kreće od 3.800 do 25.304 plaćat će porez po jednakoj stopi od 24 posto.

Kroflin ističe i kako ove promjene nisu u skladu s realnošću na našem tržištu rada niti su u skladu s obrazloženjima Vlade. Koristi od promjene imat će vrlo uzak krug zaposlenih i velik broj stručnjaka i najproduktivnijeg dijela zaposlenih u zemlji njima nije obuhvaćen. Također, s obzirom da cilja na vrlo usku skupinu, ona nije ni u skladu s jednim od proklamiranih ciljeva poreznih promjena, a to je socijalno pravedniji porezni sustav. Ne treba zaboraviti da su već i kod poreznih promjena iz 2016. najbolje prošli upravo oni s najvećim plaćama, no za razliku od tada kada su neke povišice dobili i drugi slojevi društva, sada je Vlada odlučili koristi poreznih promjena u domeni oporezivanja dohodaka preraspodijeliti samo među 4 posto zaposlenih koji će biti rasterećeni za 250 milijuna kuna. S druge strane efekti na zaustavljanje odljeva visokoobrazovane radne snage ili povećanja konkuretnosti domaće ekonomije vjerojatno će biti nikakvi, napominje Kroflin.

No, kao što Appel i Orenstein ističu, u cijelom tranzicijskom periodu bilo je ključno slati signale, pokazati da postoji spremnost učiniti bilo što da bi se ojačala konkurentnost i privukao strani kapital. Bivše posttranzicijske zemlje svojski su se trudile pokazati otvorenima za tržišne načine funkcioniranja. Pritom su u određenim segmentima otišle i u smjeru tržišnog fundamentalizma (privatizacija mirovinskih sustava, vaučerska privatizacija, itd.). Hrvatska se uvođenjem flat-taxa pridružuje popisu tih mjera, no nasreću (ili na žalost), ovisno o tome kako se gleda na poželjan razvoj poreznog sustava, u tome je zakasnila nekih 20-ak godina.